Попереднє узгодження ціноутворення у ТЦ: Україна vs США

Попереднє узгодження ціноутворення у ТЦ

Попереднє узгодження ціноутворення у контрольованих операціях — альтернативний податковим суперечкам спосіб вирішення складних питань трансфертного ціноутворення. Платники податків через процедуру взаємодії із податковими органами можуть заздалегідь обговорити та узгодити методологію визначення ринкових цін у операціях з пов'язаними сторонами.

Укладання договору про узгодження ціноутворення (далі – ДУЦ) ініціюється платником податків, який має на меті уникнути будь-яких майбутніх податкових суперечок та усунути ризик перевірок з трансфертного ціноутворення. Важливо пам’ятати, що під час попереднього узгодження ціноутворення платник та податкові органи в абсолютній більшості випадків узгоджують не ціни майбутніх операцій, а методологію їх визначення, включаючи метод трансфертного ціноутворення, джерела інформації, критерії зіставності і необхідні (доцільні) коригування, тощо.

За результатами попереднього узгодження ціноутворення можуть укладатися такі договори:

- договір, який має односторонній характер, — між платником податків і податковим органом;

- договір, який має двосторонній характер, — між платником податків і податковим органом, у разі залучення до процедури іноземного податкового органу;

- договір, який має багатосторонній характер, — між платником податків і податковим органом, у разі залучення до процедури узгодження двох і більше іноземних податкових органів.

До останнього часу більшість укладених ДУЦ мали саме односторонній характер, оскільки їх укладання потребувало менше часу та ресурсів копаній та податкових органів.

Але з урахуванням системної боротьби Організації економічного співробітництва та розвитку (ОЕСР) із шкідливими податковими практиками (зокрема, коли через ДУЦ деякі транснаціональні корпорації отримували від держав податкові преференції), наразі все більше ДУЦ мають двосторонній або багатосторонній характер. Адже залучення до процедури податкових органів із країн - контрагентів контрольованої транзакції зменшують ризик подвійного оподаткування асоційованих компаній, оскільки методологія трансфертного ціноутворення буде узгоджена залученими податковими органами.

Таким чином, в укладанні ДУЦ зацікавлені як держава так і бізнес. Платники податків, уклавши ДУЦ, отримують податкову визначеність на декілька років, а податкові органи - гарантовані надходження до бюджету країни та зменшення адміністративних витрат на майбутні контрольні процедури. Крім того ДУЦ забезпечує менш дорогий засіб вирішення спорів і розширює інформаційну базу для подальшого ефективного контролю за оподаткуванням операцій між пов'язаними сторонами.

В Україні процедура попереднього узгодження ціноутворення закріплена законодавчо ще з 2013 року, однак на практиці цей інструмент мінімізації податкових ризиків «не користується попитом» в українських платників податків. Відомо тільки щодо двох компаній, які ініціювали процедуру та подали відповідні заявки в Державну фіскальну службу України, та жодна з них не була виконана (попереднє узгодження ще триває). Також слід зазначити, що в нашій країні ДУЦ можуть укласти тільки великі платники податків, плата за укладення договорів державою не стягується, максимальний строк такої угоди – п’ять років.

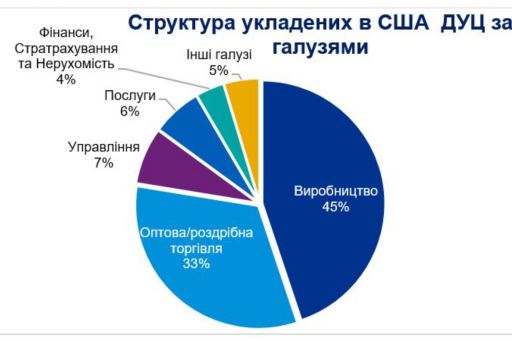

Зовсім протилежним є досвід інших держав, зокрема Сполучених Штатів Америки. Там ДУЦ користуються популярністю, незважаючи на те, що там ця послуга є платною. Зокрема, у 2018 році до податкового органу надійшло 203 заявки, з них 161 – це заявки про намір укласти договір, який має двосторонній характер. Також у 2018 році було укладено 107 ДУЦ, середній строк яких складає 7 років. Нижче зображено структуру укладених ДУЦ за галузями.

Податкове управління США (IRS) у щорічному звіті[1] щодо advance pricing arrangement зазначає, що у 86 % ДУЦ як метод трансфертного ціноутворення використовувався метод чистого прибутку. Інші 14% припадають на інші методи.

Водночас, під впливом напрацювань ОЕСР щодо застосування методу розподілу прибутку у складних випадках, коли сторони транзакції вносять суттєві внески у бізнес-процеси (включаючи нематеріальні активи), IRS на початку 2019 року презентувало Functional Cost Diagnostic Model (Модель Оцінки Функціональних Витрат). Це Excel інструмент для збору даних, де платник податку вносить інформацію про функції та витрати, які несе в ході здійснення контрольованої операції. Витрати поділяються на дві категорії:

- витрати на здійснення рутинних функцій (стандартні функції - виробництво, продаж товарів, надання послуг), економічну цінність яких можна виміряти за допомогою порівняння з неконтрольованими операціями;

- витрати на здійснення нерутинних функцій.

Запроваджена модель є джерелом даних для податкового органу для визначення того, внесок якої зі сторін є основним у формуванні прибутку, та дозволяє оцінити та обговорити із компаніями можливість використання методу розподілення прибутку для ДУЦ.

Приклад США, які першими офіційно розпочали програму ДУЦ та залишаються світовим лідером їх укладання, має стати гарним орієнтиром для України в напрямку розвитку та популяризації процедури попереднього узгодження ціноутворення.

Наталія Лічна, консультант, Трансфертне ціноутворення, KPMG в Україні

Тарас Бережницкий, консультант, Трансфертне ціноутворення, KPMG в Україні

[1] Announcement and report concerning advance pricing agreements. Режим доступу: https://www.irs.gov/pub/irs-apa/announcement_2019-03_apa_report.pdf