Srpska mreža sporazuma o izbegavanju dvostrukog oporezivanja i lista poreskih rajeva 2021

Srpska mreža sporazuma o izbegavanju dvostrukog oporezi

U primeni od 1. januara 2021. godine

Mreža važećih sporazuma o izbegavanju dvostrukog oporezivanja između Srbije i drugih zemalja je proširena na još jednu jurisdikciju – Hong Kong.

Dodatno, kao posledica Multilateralne konvencije za primenu mera koje se u cilju sprečavanja erozije poreske osnovice i premeštanja dobiti odnose na poreske ugovore (MLI) izmenjeni su sporazumi sa: Albanijom, Austrijom, Belgijom, Bosnom i Hercegovinom, Češkom, Danskom, Egiptom, Finskom, Francuskom, Gruzijom, Holandijom, Indijom, Indonezijom, Irskom, Južnom Korejom, Kanadom, Katarom, Kazahstanom, Kiprom, Letonijom, Litvanijom, Luksemburgom, Maltom, Norveškom, Poljskom, Rusijom, Slovačkom, Slovenijom, Ujedinjenim Arapskim Emiratima, Ukrajinom i Velikom Britanijom.

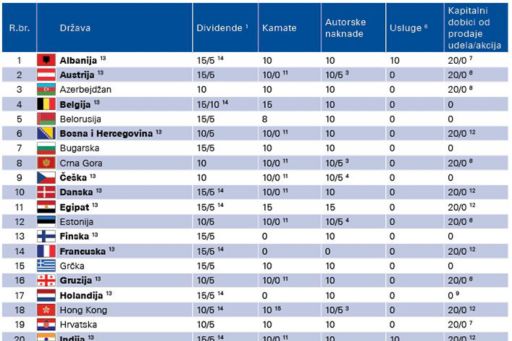

Spisak od 61 države sa kojom Srbija ima ugovor o izbegavanju dvostrukog oporezivanja u primeni na dan 1. januara 2021. godine je u nastavku (ugovori sa zemljama izmenjeni usled MLI su označeni podebljanim fontom):

- Ukoliko kompanija primalac neposredno ima najmanje 25% kapitala (20% u Ugovoru sa Švajcarskom, 5% u Ugovoru sa Ujedinjenim Arapskim Emiratima) kompanije koja isplaćuje dividende, manja od dve prikazane stope se primenjuje.

- Stopa od 0% se primenjuje ako se isplaćuje vladi države ugovornice (ili njenoj političkoj jedinici ili jedinici lokalne samouprave). U slučaju isplate dividendi od strane srpskih poreskih rezidenata poreskim rezidentima iz Ujedinjenih Arapskih Emirata Protokolom je predviđena posebna lista lica na koja se primenjuje stopa od 0% na dividende.

- Za korišćenje ili za pravo korišćenja autorskog prava na književno, umetničko ili naučno delo, uključujući bioskopske filmove, filmove i trake za televiziju i radio, razrezan porez ne može biti veći od 5% bruto iznosa autorskih naknada. Za korišćenje ili za pravo korišćenja patenta, zaštitnog znaka, nacrta ili modela, plana, tajne formule ili postupka ili za korišćenje ili za pravo korišćenja industrijske, komercijalne ili naučne opreme ili za obaveštenja koja se odnose na industrijska, komercijalna ili naučna iskustva, razrezan porez ne može biti veći od 10% bruto iznosa autorskih naknada.

- Za korišćenje ili za pravo korišćenja patenta, zaštitnog znaka, nacrta ili modela, plana, tajne formule ili postupka ili za korišćenje ili za pravo korišćenja industrijske, komercijalne ili naučne opreme ili za obaveštenja koja se odnose na industrijska, komercijalna ili naučna iskustva, razrezan porez ne može biti veći od 10% bruto iznosa autorskih naknada Za korišćenje ili za pravo korišćenja autorskog prava na književno, umetničko ili naučno delo, izuzev kompjuterskog softvera, uključujući bioskopske filmove, filmove i trake za televiziju i radio, razrezan porez ne može biti veći od 5% bruto iznosa autorskih naknada.

- Predviđeno Protokolom uz Ugovor između Srbije i Švajcarske. Važi dok Švajcarska ne uvede porez po odbitku na autorske naknade.

- Stopa od 0% predviđena odredbama člana koji uređuje oporezivanje dobiti od poslovanja.

- Dobitak od otuđenja akcija akcionarskog kapitala čija se imovina posredno ili neposredno uglavnom sastoji od nepokretne imovine koja se nalazi u Srbiji može se oporezovati u Srbiji po stopi od 20%.

- Dobitak koji ostvari rezident druge države ugovornice od otuđenja akcija ili uporedivih interesa koji više od 50% svoje vrednosti ostvaruju neposredno ili posredno od nepokretne imovine koja se nalazi u Srbiji može se oporezovati u Srbiji po stopi od 20%.

- U slučaju prihoda od otuđenja akcija ili drugih prava koja učestvuju u dobitima društva čija je imovina potpuno ili delimično podeljena na akcije, a koje je rezident države ugovornice, koje je ostvarilo fizičko lice koje je rezident druge države ugovornice, a bilo je rezident prvopomenute države u toku poslednjih pet godina koje su prethodile otuđenju tih akcija ili prava, obe države zadržavaju pravu da takve prihode oporezuju u skladu sa svojim zakonima.

- Prihodi od otuđenja prava iz ugovora o ulaganju sredstava u jugoslovensku organizaciju udruženog rada mogu se oporezivati u Jugoslaviji.

- Stopa od 0% se primenjuje ako se isplaćuje 1) vladi države ugovornice (ili njenoj političkoj jedinici ili jedinici lokalne samouprave), 2) Narodnoj banci ugovornice ili 3) finansijskoj instituciji koja je kontrolisana ili u vlasništvu vlade države ugovornice (ili njene političke jedinice ili jedinice lokalne samouprave).

- Dobitak koji ostvari rezident države ugovornice od otuđenja akcija ili uporedivih interesa bilo koje vrste, može se oporezivati u drugoj državi ugovornici ako su, u bilo kojem periodu u toku 365 dana koji prethode otuđenju, ove akcije ili uporedivi interesi više od 50% svoje vrednosti ostvarili neposredno ili posredno od nepokretnosti koja se nalazi u toj drugoj državi ugovornici.

- Sporazum koji ima za cilj izbegavanje dvostrukog oporezivanja u oblasti poreza na dohodak je izmenjen Multilateralnom konvencijom za primenu mera koje se u cilju sprečavanja erozije poreske osnovice i premeštanja dobiti odnose na konkretan poreski ugovor.

- Stopa od 5% se primenjuje samo ako je uslov od najmanje 25% vlasništva kapitala ispunjen tokom perioda od 365 dana koji uključuje dan isplate dividendi (radi izračunavanja tog perioda, ne uzimaju se u obzir promene vlasništva koje bi neposredno proizilazile iz korporativne reorganizacije, kao što su spajanje ili razdvajanje, kompanije koja poseduje akcije ili isplaćuje dividende).

- Stopa od 0% se primenjuje ako se isplaćuje 1) Vladi Hong Kong specijalnog administrativnog regiona, 2) Monetarnim vlastima Hong Konga, 3) Berzanskom fondu.

- Stopa od 0% se primenjuje na distribuciju dividende ka: 1) Centralnoj banci Norveške, 2) Vladinom globalnom penzionom fondu, 3) bilo kom entitetu koji u potpunosti ili pretežno poseduje ili osniva Vlada Norveške koji, povremeno, mogu dogovoriti nadležni organi država ugovornica.

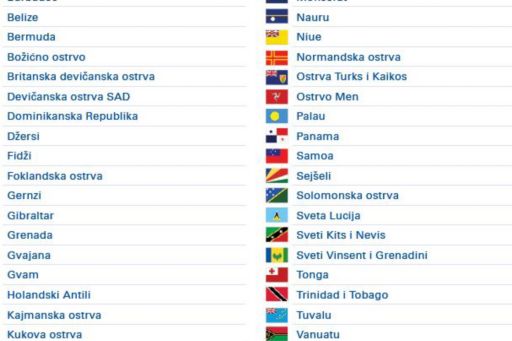

Lista jurisdikcija sa preferencijalnim poreskim sistemom

Ukoliko se strano pravno lice nalazi u nekoj od zemalja iz jurisdikcije sa preferencijalnim poreskim sistemom, poreska stopa iznosi 25%. Uz to, porez se plaća na naknade isplaćene stranom licu za sve usluge, bez obzira na mesto pružanja, odnosno korišćenja. Od 1. januara 2021. godine Hong Kong više nije na listi jurisdikcija sa preferencijalnim poreskim sistemom.

Lista jurisdikcija sa preferencijalnim poreskim sistemom u primeni od 1. januara 2021. godine je u nastavku:

KPMG stručnjaci vam stoje na raspolaganju za bilo kakvo razjašnjenje ili podršku. Slobodno nas kontaktirajte na tax@kpmg.rs

Za prethodna izdanja KPMG Poreskih vesti možete posetiti sledeću internet stranicu:

KPMG Poresko-pravno odeljenje

KPMG d.o.o. Beograd

Milutina Milankovića 1J

11 000 Beograd, Srbija

T: +381 11 20 50 500

F: +381 11 20 50 550

tax@kpmg.rs

home.kpmg/rs

© 2024 KPMG d.o.o. Beograd, a Serbian limited liability company and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.