Close-up 3:ESG/Digitalトレンドを踏まえた事業ポートフォリオ変革

日本企業の事業ポートフォリオマネジメントの課題と取り組むべきPX

日本企業の事業ポートフォリオマネジメントの課題と取り組むべきPX

ここ20年、日本企業は事業の多角化を進めてきたが、その結果、収益性が低下するというケースが多発し、日本企業の事業ポートフォリオマネジメントは失敗に近い状況にある。こうした事態を打破するには、事業ポートフォリオの変革、いわゆるPX(ポートフォリオ・トランスフォーメーション)が不可欠である。PXには、ROICの活用と、DX(デジタルトランスフォーメーション)の実践からなる取り組みが有効であり、現在はESGの観点を踏まえたPXも求められる。日本企業はどのようにPX に取り組むべきなのか、PX 元年の到来を期待して、考察したい。

日本企業の事業ポートフォリオの現状と課題

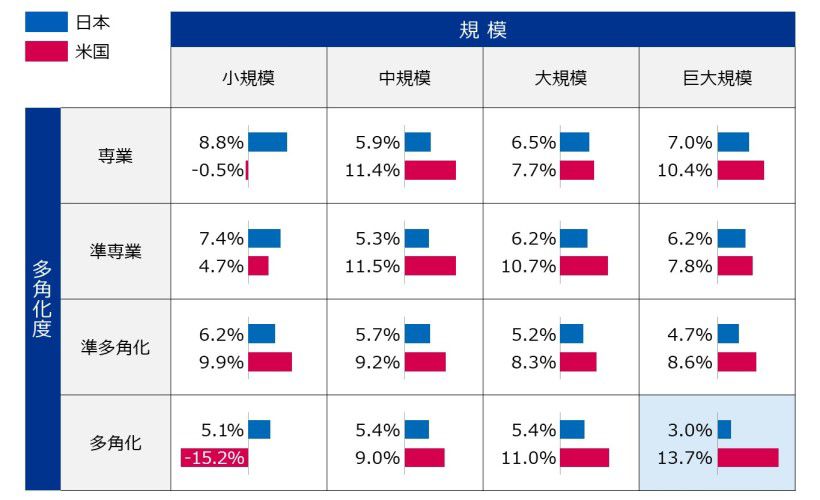

2020年に経産省が主催した「第1回事業再編研究会」資料の「日米企業の規模・多角化度別の営業利益率(2000-2012年平均)」では、米国企業は、規模と多角化度が上がるにつれて営業利益率が増加する一方、日本企業は逆に減少するという結果になっている。冒頭の結論は、米国企業において立証され、日本企業においては反証されており、日本企業はコングロマリット・ディスカウントが如実に表れた形となっている。

この研究会では、「事業セグメント数とPER(株価収益率)の関係」についても分析しており、「東証1部の主要企業では、事業セグメントの数が多いほどPERが低くなる傾向」であり、「不採算事業を切り離し、中核事業に経営資源を集中することが企業価値向上につながる」と分析している。

しかしながら、事業再編実務方針の「参考資料1.1.1:上場企業の事業再編の推移」によれば、上場企業の事業買収数が2010年から2018年で457件から747件と増加しているが、事業・子会社の売却は同時期で268件から264件と横ばいとなっているところをみると、事業買収を進めるものの、切り離しは行われていない。また、「第1回事業再編研究会」資料の「上場企業1社あたりの事業切出し件数(2018年)」を見ても、日本企業が0.06件に対し、米国企業は0.18件となっており3倍の差がある。つまり、後半10年間において、多くの日本企業が多角化を加速させる一方で、不採算事業の切り離しは行われていない状況であり、まさに日本企業の事業ポートフォリオマネジメントはこの点において失敗していると言えるのではないだろうか。

また、昨今のトレンドとして、デジタル技術の台頭、ESGの加速化、地政学リスクといった課題が挙げられ、事業ポートフォリオはこうした潮流を踏まえてマネジメントする必要があり、難易度はより一層上がっている。特にESGは、事業再編ガイドラインでも、サステナビリティの観点から事業ポートフォリオ評価にも織り込むことが求められている。

日米企業の規模・多角化度別の営業利益率(2000-2012年平均)

Source: 経産省「第1回事業再編研究会 - 未来投資会議関連資料」

事業ポートフォリオ変革(PX)は、待ったなし

日本企業の多くは、「不採算事業を抱えながら、事業多角化を続けている」という問題を抱えているのは前述の通りである。ここで、「不採算事業」とはPLの赤字であることは当然だが、黒字であれば採算事業として評価していいのだろうか?少なくとも上場企業においての答えはNoだ。(詳しくは弊社「ROIC経営」に記載しているが、)当該事業に求められる資本コストを下回るROICを定常的に計上している場合、競争上必要な投資利回りを稼げていないことを意味しており、そうした事業は資本コスト考慮後の“不採算事業”として扱うべきである。

米国企業との違いは、不採算事業のスピンオフが不十分であることにあるが、そのためには黒字でも不採算事業である、ということを定量的に評価する必要があり、事業ポートフォリオマネジメントにおいては、各事業のROICと資本コストで比較するROICスプレッドを算定する必要がある。全社のROICスプレッドは、2014年に公表されたいわゆる「伊藤レポート」の影響もあり、多くの企業で算定されているものの、事業別WACCはおろか事業別ROICの算定ですらまだまだ少数にとどまるというのが筆者の実感値である。事業別ROICは管理会計の整備、特に配賦基準が明確化されれば比較的容易に算定できる。事業別WACCはやや難易度が高く、アンレバードβ、事業別D/Eレシオ、ROICからの標準偏差といった算定方法がある。確かに事業別WACCの算定過程において同業他社をベンチマークとするケースが一般的であるが、同じ尺度で比較しづらい側面があるため、十分な納得感が得られない、というのは一定程度理解できる。しかし、それが事業別WACCを算定しない理由にはならないだろう。事業ポートフォリオマネジメントにおいて、こうした事業価値ベースの評価に取り組んでいないことが問題の本質ではないだろうか。

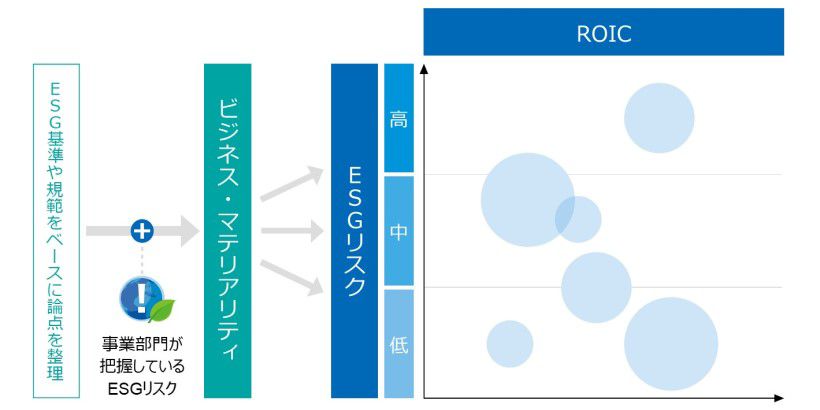

ESGやサステナビリティに対する意識が高まる中、事業ポートフォリオはESGを意識したPXが求められる時代である。では、ESGの観点を事業ポートフォリオにどのように反映すればいいだろうか。ESGの評価軸を反映するためには、各事業にとってのマテリアリティ(重要課題)を特定する必要がある。代表的な方法としては、ESG基準や規範をベースに論点を整理し、事業部門が把握しているESGリスクを加味してマテリアリティを特定する方法がある。マテリアリティが特定されたら、次に、背景にあるリスクの発生可能性や財務への影響度などに基づいて、事業をESGリスクの程度に応じて高・中・低といった形で分類する。こうして設定されたリスク度合いとROICを組み合わせて、ESGリスクとリターンの関係性から事業ポートフォリオを評価するといったアプローチである。このアプローチはESGリスクを重視したものだが、事業ポートフォリオ評価にESGを組み込む別の手法としては、事業性評価に反映させる手法もある。このようにPXは、ROICをベースにESGファクターも加味して遂行していくことが求められる。

PXを加速するDX

日本企業のPXは、不採算事業のスピンオフが喫緊の課題であることは前述したとおりであるが、中核事業のバリューアップも並行して進めることが重要である。中核事業のバリューアップで必須となっているのが、日本語としても定着しつつあるデジタルトランスフォーメーション(DX)である。サブスクやSaaSと呼ばれる業態は、DXの典型である。モノとして提供していた製品・商品にデジタル技術を活用し、機能・体験として提供する形態に中核事業をDXしていくことでバリューアップが可能となる。なぜなら、こうしたDXは収益構造も大きく変えるからである。売上構造はリカーリングと呼ばれる定常収益となり長期安定化が進む。費用構造は固定費中心となり、損益分岐点を超えると収益性が飛躍的に伸びる。こうした収益構造であるSaaSモデルの一般的な営業利益率は20%を超える。現在の日本企業で20%を超える営業利益率を実現している中核事業は極めて少ないことを考えると、DXはPXの有効な手段であることがわかるだろう。

従来型のモノ提供型の事業のDXに有効な手法に、PSS(Product Service System)がある。PSSは利用価値に焦点を当て、製品から派生する機能を提供するコンセプトである。PSSは利用価値を起点とすることから、顧客の使用状況を継続的にモニタリングすることで提供価値が向上する特性がある。デジタルセンシングにより使用状況を把握し、使用状況に応じた機能をデジタル技術で最適制御することで価値提供する。よって、DXとの親和性が極めて高い。

日本企業のPXはいわば「宝の山」だ。ROICによる不採算事業のスピンオフとDXによる中核事業のバリューアップにより、二重の価値向上が図れる余地が十分にある。真に問われているのはこうしたPXを決断する経営者の覚悟であろう。

執筆者

株式会社 KPMG FAS

パートナー 岡本 准

事業ポートフォリオ再構築、新規事業展開・R&D投資最適化、スタートアップ投資戦略、イノベーションマネジメント、といった経営変革案件が専門。製造業では、重電、精密機器、半導体・半導体製造装置、エレクトロニクス領域を中心にOperational technology(OT)とInformation technology(IT)の融合によるプロダクトサービスシステム(PSS)の実現に従事。