日本基準オンライン基礎講座 原価計算

「原価計算」について音声解説付スライドにより分りやすく解説します。

「原価計算」について音声解説付スライドにより分りやすく解説します。

チャプター別動画

- Part 1:0:46~ 原価計算の概要と目的、原価計算の分類、および原価の範囲について解説します。

- Part 2:8:21~ 原価計算のプロセスと、プロセス内の各種原価計算について解説します。

- Part 3:18:50~ 標準原価計算および直接原価計算について解説します。

- ※一部のブラウザではチャプター別動画の再生開始時間リンクが動作しないため、手動で再生位置を指定して下さい。

解説文付きスライド

※2020年3月31日時点で公表されている基準等に基づき解説しています。

原価計算の概要

小売業では、企業が仕入先から商品を仕入れ、その商品を得意先に販売します。

この時、商品の売上原価は商品の仕入代金と運賃・手数料、保険料等の付随費用等から構成されます。

一方、製造業では、企業が仕入先から原材料や部品を調達し、それを工場で組立・加工することにより製品を製造し、得意先に販売します。

この時、製品の製造原価は原材料・部品の調達費に加え、製品の組立・加工費、生産設備の減価償却費などさまざまな費用が発生するため、製品の製造に要した費用を把握し、製品の製造原価を計算することが必要となります。

この製造原価の計算を原価計算といいます。

原価計算制度の目的

原価計算制度の目的には、大きく分けて内部管理目的と外部報告目的の2つがあります。

内部管理目的では、製品の価格決定、原価管理、予算の編成および経営計画の設定に必要な情報を管理し、分析するためのデータを算定する事を目的として、原価計算が行われます。

外部報告目的では、企業内容開示制度に基づく外部公表用財務諸表の作成において、適切な製造原価を算定するために、原価計算が行われます。

企業会計は管理会計と財務会計に区分されます。

管理会計とは、企業内部の経営管理に役立てることを目的とする会計であり、組織内部で使用される部門別業績評価資料等が該当します。

財務会計とは、企業外部の利害関係者への情報提供を目的とする会計であり、会社法に基づく計算書類、金融商品取引法に基づく有価証券報告書等が該当します。

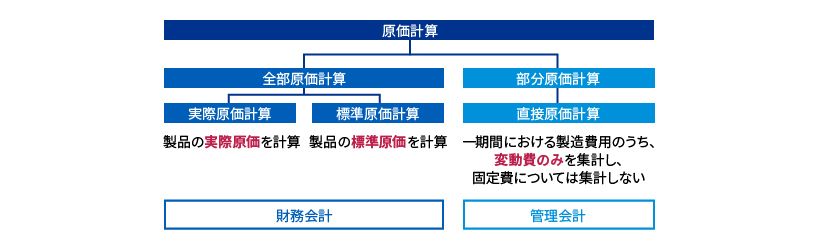

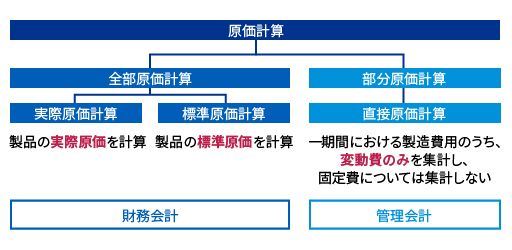

原価計算の分類

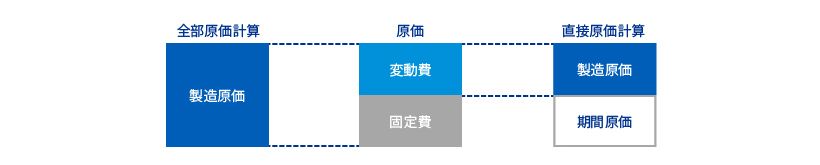

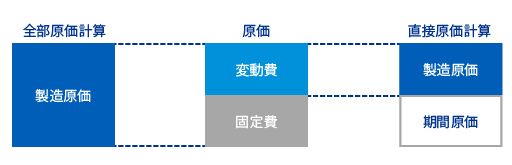

原価計算は、集計される原価の範囲により、全部原価計算と部分原価計算に区別されます。

全部原価計算は、全ての製造原価を集計する原価計算方法であり、部分原価計算は、そのうち一部分のみを集計する原価計算方法です。

全部原価計算には、製品の実際原価を計算する方法である、実際原価計算と、製品の標準原価を計算する方法である、標準原価計算に区別されます。

部分原価計算には、一期間における製造費用のうち、変動費のみを集計し、固定費を集計しない方法である、直接原価計算があります。

実際原価計算と標準原価計算は、財務会計と結びついて行われますが、部分原価計算である直接原価計算は、管理会計として行われます。

原価の分類

費用は製造原価と販売費および一般管理費に分類されますが、経営目的に関連しない価値の減少、異常な状態を原因とする価値の減少、税法上特に認められる損金算入項目、およびその他の利益剰余金に課する項目は、非原価項目として、原価計算においては原価に算入されず、売上原価以外の費用項目として処理されます。

製造原価は、形態別分類、機能別分類、製品との関連における分類、操業度との関連における分類、原価の管理可能性に基づく分類の、5つに分類されます。

原価の分類は、パート2で紹介する費目別計算、部門別計算および製品別計算を正確に行い、適切な原価を算定するために行われます。

形態別分類においては、製造原価を、物品の消費によって生ずる原価である材料費、労働用役の消費によって生ずる原価である労務費、材料費および労務費以外の原価要素である経費に分類します。

形態別分類で、材料費、労務費、経費に分類された製造原価は、機能別分類により、主要材料費、間接工賃金、外注加工費といった機能別に分類されます。

製品との関連における分類においては、製造原価を、製品の生成に関して直接認識される原価である直接費と、直接認識されない原価である間接費に分類します。

操業度との関連における分類においては、製造原価を、操業度の増減にかかわらず変化しない原価である固定費と、操業度の増減に応じて比例的に増減する原価である変動費に分類します。

原価の管理可能性に基づく分類においては、発生した原価が一定の管理者層によって管理可能か否かに基づき、管理可能費と管理不能費に分類します。

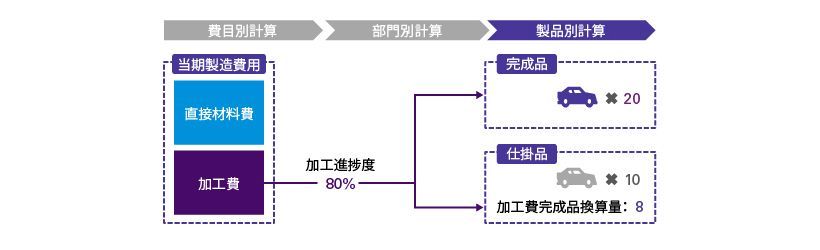

原価計算のプロセス

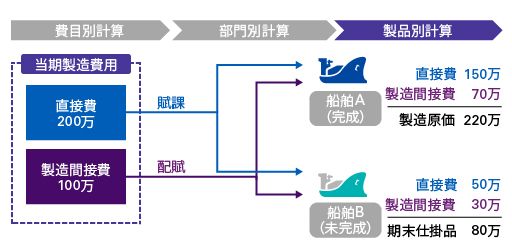

原価計算のプロセスには3つのステップがあり、最初のステップである、費目別計算、第2のステップである、部門別計算、第3のステップである、製品別計算の順に行われます。

費目別計算とは、一定期間における原価要素を費目別に分類測定する手続のことです。

費目別計算においては、まず、原価要素を、材料費、労務費、経費の形態別に分類します。

次に、これらの原価を、製品との関連を考慮し、直接費と間接費とに大別し、さらに必要に応じ主要材料費、補助材料費、直接賃金、間接工賃金、外注加工費、減価償却費等の機能別に分類します。

部門別計算とは、費目別計算において把握された原価要素を、製造部門や補助部門等の原価部門別に分類集計する手続のことです。

直接材料費、直接労務費、直接経費は、製品と直接関連する費用ですので、製品に直接賦課されます。

一方で、間接材料費、間接労務費および間接経費といった製造間接費は、製品と直接関連する費用ではないことから、これらの費用を原価部門別に分類集計したうえで、製品に配賦する必要があります。

製品別計算とは、原価要素を製品に集計し、製品の製造原価を算定する手続のことです。

製品別計算は、経営における生産形態の種類別に対応して、総合原価計算と、個別原価計算に分類されます。

総合原価計算は、同種製品を反復連続的に生産する生産形態に適用され、大量生産品向けの原価計算となります。

総合原価計算には、同種製品を反復連続的に生産する生産形態に適用される、単純総合原価計算、製品を大きさ、品位等によって等級に区別する生産形態に適用される、等級別総合原価計算、異種製品を組別に連続生産する生産形態に適用される、組別総合原価計算があります。

個別原価計算は、異なる種類の製品を個別的に生産する生産形態に適用され、主に受注生産品向けの原価計算となります。

総合原価計算

総合原価計算は、同じ製品を反復連続的に大量生産する形態の場合に用います。

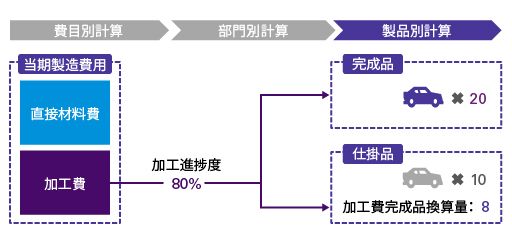

例えば、期中に自動車の生産活動を行った結果、期末に20の完成品と、 10の仕掛品が出来上がったとします。

総合原価計算は、期中に発生した原価を集計して「当期製造費用」を算定し、これを完成品と仕掛品に按分する手続になります。

具体的な計算方法について見ていきましょう。

まず、当期製造費用を直接材料費と加工費に分けます。

これらの原価を進捗度に応じた完成品換算量を用いて、完成品と仕掛品に按分します。

例えば、原材料は工程の最初ですべて投入されたとします。

この場合、直接材料費は、完成品20対 仕掛品10で按分します。

加工費について、加工進捗度が80%であったとします。

この場合、期末仕掛品の完成品換算量は、仕掛品10×80%で8になります。

この場合、加工費については、完成品20対 仕掛品8で按分します。

先程の例では、期首に仕掛品がないケースを見てきました。

期首において仕掛品がある場合には、期首仕掛品の原価と製造費用の当期投入分を合計した金額を、期末における完成品と仕掛品に按分します。

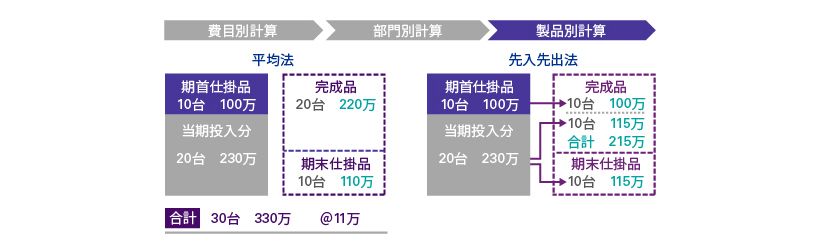

ここでの按分方法には、平均法と先入先出法があります。

平均法では、期首仕掛品と当期投入分が均等に加工されたものとして、按分計算を行います。

期首仕掛品原価100万と当期投入原価230万を合計した、330万を、合計30台で割った平均単価11万を用いて、完成品と期末仕掛品に按分します。

一方、先入先出法では、期首仕掛品が先に加工され完成し、そのあとに、当期投入分が加工されたものと仮定して、計算します。

例えば、期首仕掛品が10台、当期投入分が20台あった場合、完成品のうち10台は、期首仕掛品から完成したものと考えます。

残りの10台は、当期投入分から完成したものと考え、配分計算を行います。

個別原価計算

個別原価計算は、種類を異にする製品を個別的に生産する生産形態の場合に用います。

例えば、複数のラインで船舶の製造を行っているとします。

それぞれの船舶は大きさ、外装等の仕様が異なり、製造指図書に基づき、製造が行われています。

製造指図書とは、工場における製品の製造指示書のことです。

個別原価計算は、当期製造費用を製造指図書ごとに集計し、それぞれの製品の原価を算出する手続になります。

具体的な計算方法を見ていきましょう。

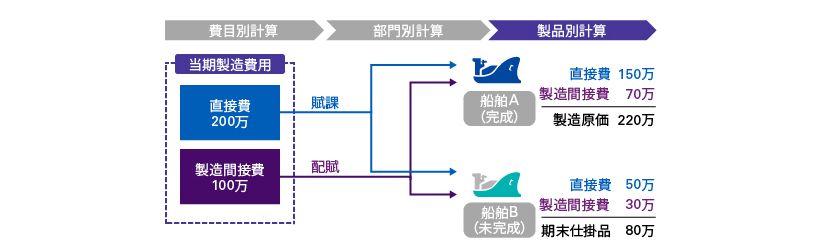

当期において船舶A、Bの2種類の船舶を製造しており、船舶Aは当期完成、船舶Bは当期末時点で未完成となっています。

船舶A、船舶Bの製造において、直接費が200万、製造間接費が100万発生したとします。

直接費200万は、船舶Aにおいて150万、船舶Bにおいて50万発生しています。

この時、直接費については、製品ごとの発生額を、それぞれの製造指図書に賦課するため、船舶Aの直接費は150万、船舶Bの直接費は50万となります。

製造間接費は、発生額を一定の基準に従って、製造指図書に配賦します。

ここでは、船舶Aに70万、船舶Bに30万配賦するとします。

この結果、船舶Aの製造原価は220万、船舶Bの期末仕掛品残高は80万と計算されます。

標準原価計算

標準原価計算とは、製品の原価を、予測される財貨消費量および予定価格、または正常価格をもって計算する、原価計算方法のことです。

実際原価計算においては、材料費、労務費、製造間接費について、実際発生額をもって計算し、製造原価を算定していました。

例えば、ある製品の製造において、仕入先から100の原材料を仕入れ、すべて製品の製造に使用したとします。

また、組立・加工にあたり50の直接労務費、50の製造間接費が発生したとします。

この場合、実際原価計算においては製品の製造にあたり実際に発生した費用に基づき製造原価を計算するため、直接材料費、直接労務費、製造間接費の合計の200が製造原価となります。

これに対し、標準原価計算は、自社で製品の製造に要する標準原価をあらかじめ算定し、標準原価を使用して製造原価を算定します。

例えば、製品の製造にあたり、直接材料費が90、直接労務費が40、製造間接費が60発生すると見込まれる場合、製品の標準原価は190と算定されます。

標準原価計算においては、事前に算定された標準原価に基づき、製造原価を計算するため、完成品の製造原価は190と算定されます。

標準原価を使用して製造原価を算定した場合、算定された製造原価と実際発生額の間に生じた差異は、原則として、当年度の売上原価として処理します。

標準原価計算の目的

標準原価計算には、原価管理の効率化、予算編成、財務諸表作成、記帳の簡略化・迅速化の4つの目的があります。

標準原価を使用して原価計算を行った場合、発生した原価差異の分析を適切に行うことにより、原価管理を効率的に行うことが可能となります。

また、予算編成時に標準原価を使用することにより、詳細な予算実績比較分析が可能となります。

標準原価計算は全部原価計算であり、標準原価計算により算定された製造原価は、財務諸表の作成に使用することができます。

ただし、標準原価をそのまま使用することは出来ず、原価差異を適切に会計処理することが必要となります。

財務諸表の作成に標準原価計算を使用することにより、原価の実際発生額が確定する前に、原価計算を行うことができるため、記帳の簡略化・迅速化が可能となります。

標準原価計算プロセス

標準原価計算を行うにあたっては、まず、直接費および製造間接費について、標準原価を算定します。

次に、標準原価と実際原価の差額である原価差異を算定し、発生原因を分析します。

原価差異は原則として当年度の売上原価として会計処理します。

標準原価計算はこれらのプロセスの繰り返しにより行われます。

標準原価は、現状に即した標準である必要があるため、常にその適否を吟味し、生産の基本条件、材料価格、賃率等に、重大な変化が生じた場合には、現状に即するようにこれを改訂する必要があります。

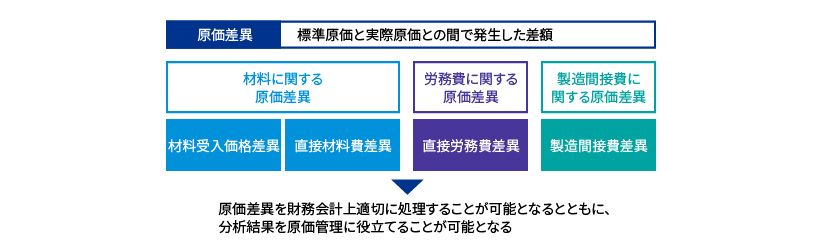

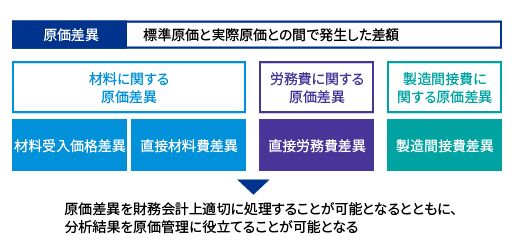

原価差異とは、標準原価と、実際原価との間で発生した差額のことをいい、材料に関する原価差異である、材料受入価格差異、および直接材料費差異、労務費に関する原価差異である、直接労務費差異、製造間接費に関する原価差異である、製造間接費差異の4つに分類されます。

発生した原価差異を発生源泉別に分析することにより、原価差異を財務会計上、適切に処理することが可能となるとともに、分析結果を原価管理に役立てることが可能となります。

材料に関する原価差異には、材料受入価格差異と直接材料費差異があります。

材料受入価格差異とは、材料の受入価格を、標準価格をもって計算することによって生ずる、原価差異のことをいい、直接材料費差異とは、直接材料費の標準額と実際発生額との差額のことをいいます。

材料受入価格差異と直接材料費差異はいずれも材料に関する原価差異ですが、材料受入価格差異は材料調達時の標準受入価格と実際受入価格の差額であるのに対し、直接材料費差異は組立・加工時の標準直接材料費と実際発生額の差額であり、両者は差異の発生時点が異なります。

直接材料費差異は、価格差異と、数量差異に区別して分析します。

価格差異とは、材料の標準消費価格と実際消費価格との差異のことです。

価格差異の発生要因としては、購買先の選定ミス、材料の市場価格の変動、標準価格の設定ミス等が考えられます。

数量差異とは、材料の標準消費数量と実際消費数量との差異のことです。

数量差異の発生要因としては、仕損の発生や標準数量の設定ミス等が考えられます。

直接労務費差異とは、直接労務費の標準額と実際発生額との差額のことを言い、賃率差異と作業時間差異により構成されます。

賃率差異とは、想定される賃金水準よりも高い賃金が支払われた場合等に生じる差異であり、標準賃率と実際賃率との差異のことです。

賃率差異の発生要因としては、時間外労働の増加、賃金水準の変動等が考えられます。

作業時間差異とは、想定される作業時間を超える作業時間が発生した場合等に生じる差異であり、標準作業時間と実際作業時間との差異のことです。

作業時間差異の発生要因としては、工員の習熟不足に伴う時間増、標準時間の設定ミス等が考えられます。

製造間接費差異とは、製造間接費の標準額と実際発生額との差額のことを言い、能率差異、操業度差異、予算差異により構成されます。

能率差異とは、作業の非効率が生じたこと等により発生する差異であり、実際操業度と目標値との差異のことです。

能率差異は、工員の習熟不足、標準時間の設定ミス等の要因により発生します。

操業度差異とは、想定される生産水準を達成できなかった場合等に発生する差異であり、基準操業度に対する実際操業度水準との差異のことです。

操業度差異は、生産量の減少、過剰な設備投資や、災害等により操業停止となった場合に発生します。

予算差異とは、予算を超えるコストの発生等により発生する差異であり、実際操業度に基づく間接費発生額と予算許容額との差額をいいます。

予算差異は、消耗品等の無駄遣い等の要因により発生します。

発生した原価差異については、その内容に応じて、会計処理方法が異なります。

原価差異は原則として、当年度の売上原価に賦課しますが、予定価格が不適当等の理由により、比較的多額の原価差異が発生する場合、発生した原価差異は、当期の売上原価と期末の棚卸資産に配賦することが必要となります。

材料受入価格差異については、当期の売上原価と期末の棚卸資産に配賦します。

例えば災害により操業停止したこと等の、異常な状態に基づき発生した原価差額は、非原価項目として処理されます。

直接原価計算

実際原価計算、標準原価計算といった全部原価計算は、発生した原価をすべて製造原価として集計していました。

これに対し、直接原価計算は、発生した原価のうち、変動費のみを製造原価として集計し、固定費については製造原価に集計しない方法です。

直接原価計算を採用することにより、販売量と利益の関係が明確となることから、管理会計上有用な手法とされています。

ただし、直接原価計算は部分原価計算ですので、直接原価計算で算定した製造原価に基づき、財務諸表を作成することは認められていません。

日本基準 基礎講座

#日本基準/棚卸資産