言“资”有理专栏将定期为各位带来香港资本市场的最新动态、分析香港资本市场的发展趋势以及分享我们对市场上一些热门话题的观点。我们本期继续为各位解读新鲜出炉的香港SPAC上市制度。

本期内容

- 以De-SPAC方式上市有利于目标公司减低上市过程中的不确定性。

- 一个成功的De-SPAC应该是参与者各司其职,各取所需,通过创造价值达致共赢。

- PIPE可以补充SPAC投资者选择赎回造成的资金缺口以及为目标公司上市提供更多元化的融资渠道。

- 企业是否采用De-SPAC方式上市将取决于企业自身情况以及市场环境等多方面因素。

我们上一期为各位读者探讨了SPAC阶段投资者关注的问题,本期我们将焦点转到De-SPAC阶段。

什么是De-SPAC?

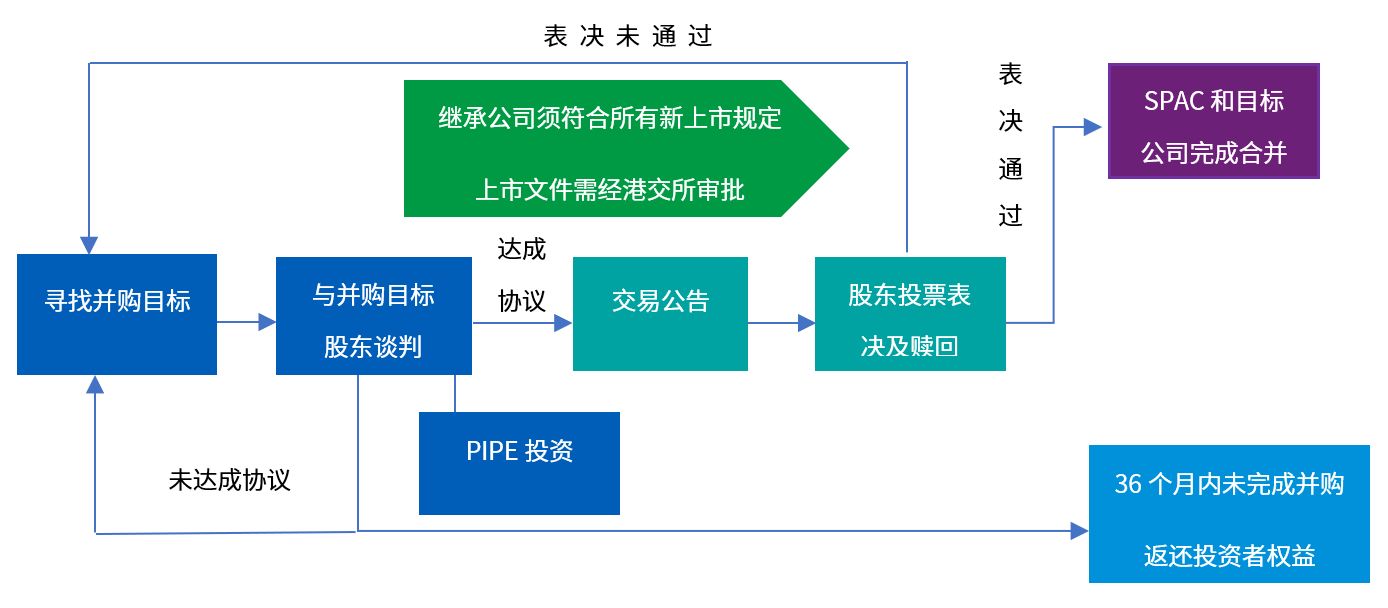

在探讨De-SPAC阶段目标公司的关注重点前,我们先简单介绍一下De-SPAC。De-SPAC是从SPAC发起人找到目标公司开始到继承公司通过合并变为普通上市公司的过程,当中涉及以下关键节点:

- SPAC发起人与目标公司股东进行并购交易谈判;

- 引入独立第三方投资者(PIPE);

- SPAC公告并购交易条款;

- 香港联合交易所有限公司(港交所)按新上市的规定对并购交易进行审批;

- SPAC投资者对是否赞成并购交易和是否行使赎回权进行表决;及

- 如果SPAC股东表决通过,SPAC与目标公司进行合并变为普通的上市公司。

De-SPAC流程图

De-SPAC阶段简单来说就是推动目标公司与SPAC合并成为上市公司的过程,就让我们看看目标公司以及其股东在De-SPAC过程中的关注点。

通过De-SPAC方式上市与传统上市相比有什么优胜之处?

从目标公司的角度,它们最关心的问题莫过于通过De-SPAC方式上市与传统上市相比有何优势。

减低不确定性

如果要用一句话来简单概括De-SPAC方式上市的最大好处,我们相信最恰当的形容词是De-SPAC有利于目标公司减低不确定性。

与传统上市相比采取De-SPAC方式上市的优势是不确定性较低,而这更多是反映在定价上。传统上市定价一般是在路演过程中根据市场反应来决定,当中牵涉大量市场持份者,因此不确定性较高,特别是在市场气氛低迷,投资者普遍采取观望态度的时候。相反,De-SPAC方式上市的定价是由SPAC发起人与目标公司股东共同协商确定,因此目标公司股东在定价过程中有更大的话语权。

当然,不得不提的是PIPE在De-SPAC方式上市的定价过程中亦扮演着重要角色,可以为买卖双方提供较为客观的定价参考,对SPAC投资者来说固然可以减低SPAC发起人为了促成交易刻意抬高目标公司估值的风险,对目标公司来说则可以用来验证合并对价是否合理。

由SPAC发起人主导上市过程

通过De-SPAC方式上市对目标公司的另一个好处是无需花费太多精力在上市过程中。有别于传统上市模式中拟上市企业需要以自有资金主动委聘保荐人和中介机构推动上市过程,SPAC模式下目标公司是“被发掘”的一方,而SPAC发起人则负责主导整个上市过程,包括准备并购上市申请的相关材料、组织股东大会对并购交易进行表决、引入第三方PIPE投资者等。由于SPAC发起人承担了主导上市的任务,目标公司将有更多时间和精力专注在本身业务发展上。

目标公司股东是否需要承担发起人股份产生的摊薄效应?

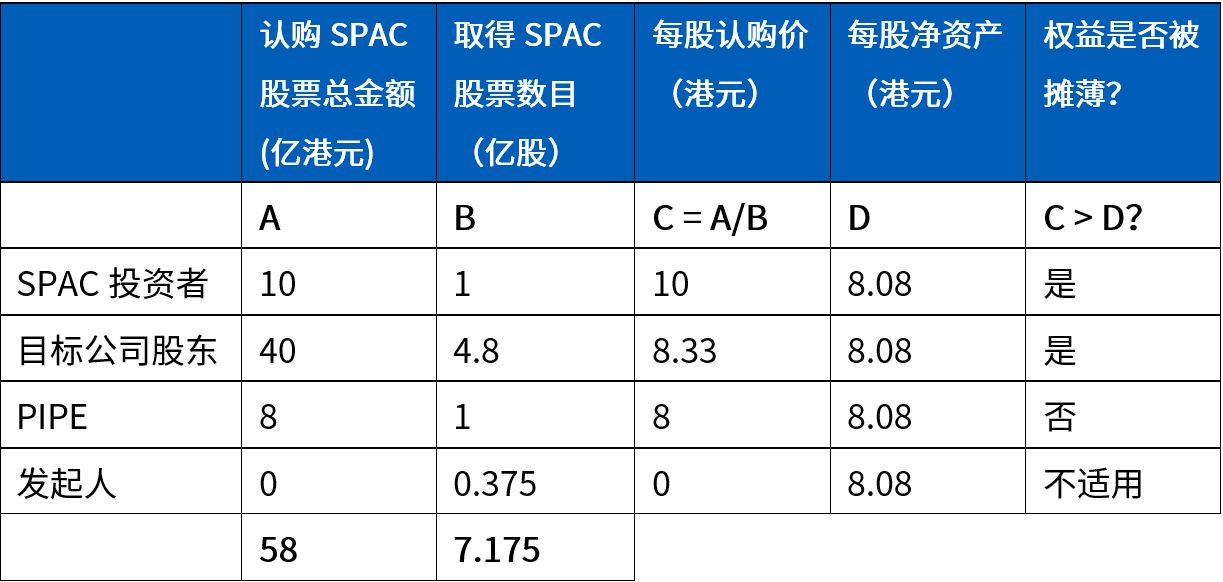

我们在上期文章提及过发起人股份会对SPAC投资者的权益产生摊薄效应,一个有趣的问题是究竟目标公司的股东是否需要与SPAC投资者一起承担摊薄效应?我们相信一众有意通过De-SPAC方式上市的目标公司股东肯定非常关心这个问题。一般De-SPAC是通过换股方式完成(即SPAC向目标公司股东发行新股以换取目标公司的部分或全部股权),而发起人股份产生的摊薄效应由谁承担完全取决于换股过程中目标公司股东对SPAC股份的每股认购价(即SPAC收购目标公司的对价除以SPAC用于收购目标公司相关股权所发行的股票数量)。

发起人股份摊薄效应到底谁来买单?

要找出这个问题的答案,最好的方法还是通过以下的简化例子(注):

SPAC上市时投资者以港币15亿元认购1.5亿SPAC普通股(其中在合并表决时选择赎回的有0.5亿股),而发起人获3,750万股发起人股份,可于满足合并条件时以1:1的比例转为普通股。目标公司的估值是港币40亿元,根据合并协议SPAC将通过发行4.8亿股新股收购目标公司100%股权。同时,PIPE以港币8亿认购1亿新股。

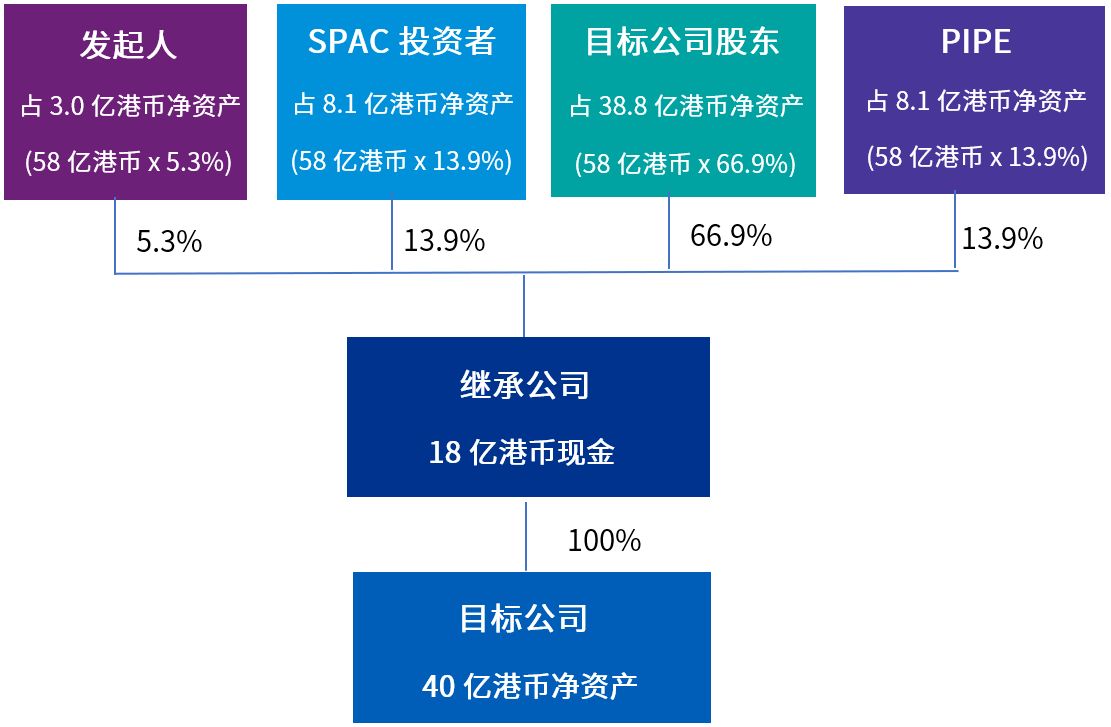

在完成合并后,继承公司的净资产增至港币58亿元,总发行普通股数则增至7.175亿股,每股净资产为港币8.08元。此时,各股东权益是否被摊薄的具体情况如下:

合并后继承公司的股权结构

注:为了让读者更易理解,以上例子作出了大量简化,包括未有计算SPAC权证和发起人权证的摊薄效应。

一个成功的De-SPAC应该为各参与者创造价值

上面的例子SPAC投资者和目标公司股东都要为发起人股份的摊薄效应买单,但现实中各方的结局是否真的是这样?如果真的是这样,为什么市场上仍然有那么多企业选择通过SPAC并购交易上市。其实大家可能忽略了上面例子中有一个很重要的前设:De-SPAC是一个你死我活的零和游戏,发起人“赚”到的好处必须由其他参与者来买单。这个假设在现实中不一定成立,因为理论上一个成功的De-SPAC应该是各司其职,各取所需,创造价值,达致共赢,最后各方都是赢家:

- 发起人是整个上市过程的主要推手,凭其独到眼光和人脉发掘具潜力的目标公司,并通过完成De-SPAC赚取发起人股份和权证作为报酬。

- 目标公司通过完成De-SPAC变为上市公司,并借助SPAC投资者和PIPE提供的资金发展壮大,将创造的价值体现在股价上。

- PIPE在过程中提供资金以及专业知识和经验,在目标公司兑现潜力后赚取合理回报。

- SPAC投资者提供资金以获取股票和权证,在股价上升时赚取投资回报。

到底De-SPAC最终的结局是零和游戏还是互惠共赢还看各参与者本身的质素水平。

为什么De-SPAC过程中要引入PIPE?对目标公司有什么好处?

补充SPAC投资者选择赎回造成的资金缺口并为目标公司未来发展提供额外资金

PIPE在De-SPAC过程中作用十分关键。除了上文提及PIPE可以作为合并交易定价的重要参考指标外,PIPE更重要的作用可说是为De-SPAC保驾护航,特别是在并购交易表决出现大量SPAC投资者选择赎回的情况下,PIPE除了可以补充赎回后的资金缺口外还可以提供额外资金,以确保目标公司在完成De-SPAC后能获得足够资金支持未来的业务发展。现实中出现大量赎回的情况其实非常普遍,数据显示2019年1月至2020年6月完成的47宗De-SPAC交易中,SPAC股份赎回率的平均数为58%,中位数更高达73%,因此更需要PIPE投资参与其中提供额外资金。

丰富目标公司的融资渠道

PIPE的另一个重要作用是为目标公司提供更多元化的融资渠道,使更多专业投资者(包括拥有丰富资产管理经验的资深投资者)可以通过PIPE的身份参与进来,而这些投资者的专业知识将对目标公司未来的业务发展起着积极作用。正因为PIPE在De-SPAC过程的重要性,港交所对PIPE制定了相当严格的要求,包括PIPE投资者的资格要求、PIPE投资比例要求、股东批准要求以及PIPE投资条款的披露要求。

企业是否采用De-SPAC方式上市将取决于企业自身情况以及市场环境等多方面因素

通过De-SPAC方式上市与传统上市相比可谓有利有弊。传统上市始终是主流方式,亦是较具规模企业上市的首选方式。相反,De-SPAC方式上市的优势是有利于目标公司减低上市过程中的不确定性,更适合非传统及初创型企业,因为这些公司的估值本身就存在较大的不确定性,因此在定价上的议价空间也更大。此外,目标公司实控人在选择通过De-SPAC方式上市时亦要考虑其他因素例如发起人股份可能对其在继承公司股权造成的摊薄效应。总体来说,企业是否采用De-SPAC方式上市将取决于企业自身情况以及市场环境等多方面因素。

我们下一期将从监管者的角度出发,为各位解读港交所在制定SPAC上市制度时的主要考虑。