Beitragsreihe: Hyperautomation

#8 Branchenschwerpunkt Insurance / Financial Services

Im achten Teil unserer Beitragsreihe bieten wir Einblicke in aktuelle Entwicklungen, Herausforderungen und mögliche Lösungsansätze in der Versicherungsbranche. Aufgrund der starken Parallelen zur letzten Ausgabe mit dem Branchenschwerpunkt Banken konzentrieren wir uns im gegenständlichen Artikel auf die Versicherungsspezifika.

Ausblick: In der nächsten Ausgabe unserer Hyperautomation-Beitragsreihe legen wir den Fokus auf das Thema Automatisierung im Öffentlichen Sektor.

Automatisierung bei Versicherungen

Chancen durch Automatisierung

Versicherungen und Banken haben erkannt, dass der Schlüssel zur Optimierung von Operational Excellence und Customer Experience die Automatisierung und damit der Einsatz von Technologien wie Data Analytics, KI (Künstliche Intelligenz), RPA (Robotic Process Automation), Process Mining, Blockchain&Smart Contracts etc ist.

Bereits 32%1 der Versicherungen und damit um 5 Prozentpunkte mehr als Banken verwenden Data Analytics Lösungen. 26%1 der Versicherungen führen diese gerade mit hoher Priorität ein. Insgesamt sehen nur 7%1 aller Versicherungen Data Analytics als nicht relevant an.

42%1 der Versicherungen planen RPA-Lösungen einzuführen, 21%1 verwenden diese bereits.

KI-Technologien kommen mit 8%1 bei Versicherungen bis dato kaum zum Einsatz. Überraschend ist, dass 40%1 diese Technologie für nicht relevant erachten. Dabei haben diese Technologien (Intelligence Document Capturing, Machine Learning, Bots etc) das Potenzial, die Dunkelverarbeitung signifikant zu steigern.

Durch den Einsatz zuvor beschriebener Technologien lassen sich nicht nur Kostenersparnisse und Qualitätssteigerungen realisieren, sondern auch die Bearbeitungs- und Durchlaufzeiten spürbar reduzieren und damit die Customer Experience verbessern. Versicherungen sehen mit Abstand im Schaden-und Vertragsmanagement das größte Potenzial. In Zahlen ausgedrückt sind dies 55%1 bzw 48%1.

Beispiel: Automatisierung im Schadenmanagement

Der Schadensprozess ist abhängig von der Sparte durch einen hohen Grad an Standardisierung, manuellem Aufwand (unvollständige Schadensmeldungen, Deckungsprüfung, Kontrolle der Rechnungen etc) und hohen Transaktionsvolumen geprägt.

Durch den Einsatz unterschiedlicher Technologien kann eine Vielzahl dieser manuellen Arbeitsschritte gerade im Hinblick auf oft heterogene Systemlandschaften signifikant reduziert werden.

Schadensmeldungen wie Dokumente und Bilder können mittels OCR/KI automatisiert eingelesen, digitalisiert und interpretiert werden. RPA erlaubt die automatisierte Weiterverarbeitung und Orchestrierung über mehrere Systeme hinweg, ohne Ressourcen mit tiefen IT-Skills zu benötigen. Aktuell manuell getroffene Überprüfungen und Entscheidungen können in regel- oder KI-basierte Module komplett oder als Unterstützung ausgelagert werden. Mitarbeiter werden von hoch repetitiven Aufgaben entlastet und können für höherwertige Tätigkeiten eingesetzt werden.

Herausforderungen

Versicherungen und Finanzdienstleister sind neben organisatorischen (Change Management, Skills, War of Talents etc) und regulatorischen (Auslagerungsmanagement, DSVGO, DORA, AI Act etc) vor allem mit prozessualen und technologischen Herausforderungen konfrontiert.

Bevor Prozesse automatisiert werden, müssen die Potenziale erhoben und ein neues Zielbild, sogenannte Service Blueprints entworfen werden. In Service Blueprints werden neben den aktuellen Problemstellungen die notwendigen Änderungen im Sinne von Prozessen und Funktionen und die für die Umsetzung geeigneten Technologien definiert. Die Erstellung kann im Rahmen von Customer Journey Mapping Aktivitäten manuell, oder automatisiert unter Verwendung von Process Mining Tools erfolgen.

Welche Technologien bzw Technologieanbieter sich für eine bestimmte Problemlösung eignen, hängt von verschiedenen Kriterien ab. Nachfolgend ein kurzer Auszug:

- Aktueller Reife -und Durchdringungsgrad der Automatisierung

- Heterogenität der Kernversicherungssysteme

- Modernität des Technologiestacks

- IT-Architektur (monolithisch, oder service- bzw layer-orientiert)

- Vorhandensein von Low-Code- oder Workflow-Plattformen

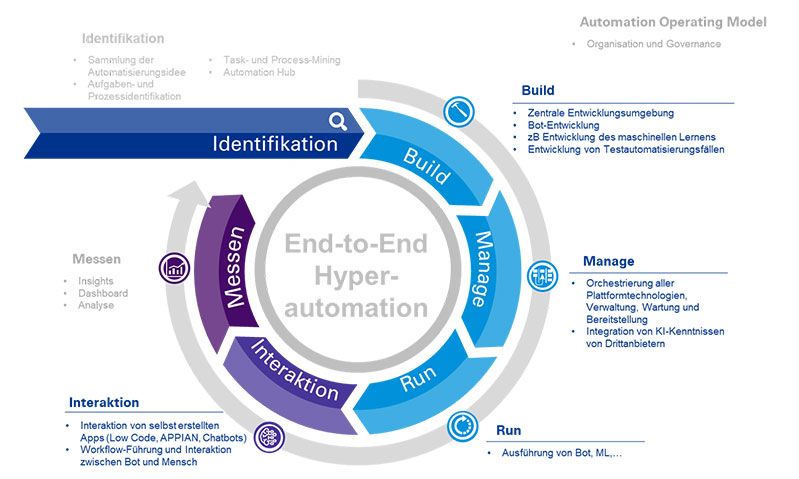

Die Automatisierungsbestrebungen sind im Betriebs-, Organisations- und Governance-Modell entsprechend zu berücksichtigen. Klare Verantwortungen in der Erstellung der Service Blueprints, der Umsetzung und Wartung von Lösungen sowie hinsichtlich Entscheidungskompetenzen müssen definiert sein, um ein „Versanden“ von Initiativen zu vermeiden und Potenziale tatsächlich zu realisieren.

Unsere Lösungen

KPMG hat eine langjährige und tiefgehende Erfahrung in der Automatisierung von Kernversicherungsprozessen. Automatisierungspotenziale werden mit bewährten Methoden & Tools identifiziert. Die Umsetzung und Abbildung im Betriebsmodell erfolgt basierend auf erprobten Vorgehensmodellen.

Strategie & Zielsetzung

Erhebung der Ist-Situation und Definition der Zielsetzung und des Zielbilds.

Identifikation von Automatisierungspotenzialen

Definition und mögliche Nutzung Automatisierungspotenziale sowie Definition von Anforderungen.

Abbildung Betriebsmodell

Definition des Betriebs- & Governance-Modells, Darstellung von Funktionen, Verantwortungen & nötigem Skill-Set sowie Berechnung kostenseitiger Anforderungen.

Umsetzung und Transfer in laufenden Betrieb

Roadmap zur Realisierung des Betriebsmodells, Umsetzung sowie Planung und Durchführung der Übergabe in den laufenden Betrieb.

Ihre Vorteile

- Langjährige Erfahrung mit lokalen & regional führenden Versicherungen

- Breites und tiefes Verständnis für den österreichischen Versicherungsmarkt (Kunden, Wettbewerb)

- Internationale Zusammenarbeit mit Teams aus technischen Experten in Digitalisierung & Automatisierung und Fachexperten aus der Versicherung

- Expertise bzgl der Optimierungspotenziale in Verknüpfung mit relevanten Technologien

- Verständnis für die Anwendungsbereiche und Fähigkeiten verschiedener Technologieanbieter und Anbieter von Kernversicherungssystemen

- Relevante Referenzen hinsichtlich Entwicklung & Umsetzung von Betriebs- & Governance-Modellen

- Aufbau basierend auf bestehender Bot Library (>1.000 Bots)

1 Lünendonk/ KPMG (2020): Digital Outlook 2025: Financial Services