Tax News: BFG zur Nicht-Beendigung einer Steuergruppe

BFG zur Nicht-Beendigung einer Steuergruppe

Nach Ansicht des BFG führte der Verkauf eines Gruppenmitglieds an eine gruppenfremde Privatstiftung innerhalb der dreijährigen Mindestbestandsdauer nicht zur Beendigung der Steuergruppe, weil danach noch ein weiteres Gruppenmitglied vorhanden war (dessen Anteile zuvor mittels Einbringung von der veräußerten Gesellschaft gruppenintern an den Gruppenträger übertragen wurden) (BFG 20.12.2019, RV/4100333/2018; Amtsrevision eingebracht).

Allgemein

Eine Unternehmensgruppe iSd § 9 KStG, die eine Saldierung der steuerlichen Ergebnisse der Mitglieder einer Steuergruppe und eine Besteuerung auf Ebene des Gruppenträgers ermöglicht, erfordert zumindest einen Gruppenträger und ein Gruppenmitglied. Darüber hinaus muss das Gruppenmitglied mit dem Gruppenträger iSd § 9 Abs 4 KStG ausreichend finanziell verbunden sein (unmittelbare oder mittelbare Beteiligung über ein weiteres Gruppenmitglied von mehr als 50% am Nennkapital und an den Stimmrechten).

Die erforderliche finanzielle Verbindung muss während des gesamten Wirtschaftsjahres des Gruppenmitglieds bestehen, wobei Vermögensübertragungen innerhalb der Unternehmensgruppe nicht als Änderung der Voraussetzungen für Gruppenverhältnisse gelten, sofern die Gruppe weiterhin finanziell verbunden bleibt. Eine Steuergruppe muss gem § 9 Abs 10 KStG für mindestens drei Jahre bestehen. Scheidet ein Gruppenmitglied vor Erfüllung dieser Frist aus, wird es rückwirkend auf stand-alone-Basis besteuert.

Das BFG entschied jüngst in einem Fall, in dem die Beendigung einer ganzen Steuergruppe strittig war.

Sachverhalt

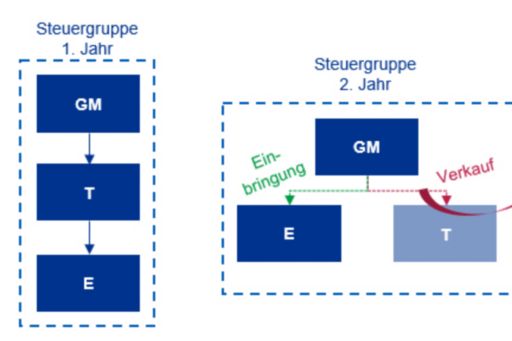

Es bestand eine Unternehmensgruppe iSd § 9 KStG zwischen der Großmutter (GM), einer Tochter (T) und einer Enkelin (E). Die erforderliche finanzielle Verbindung der Enkelin zum Gruppenträger wurde daher mittelbar über die Tochter hergestellt.

Im zweiten Jahr der Gruppenzugehörigkeit hat T ihre Beteiligung an E in GM (per 30.9.) eingebracht. Danach hat GM – ebenso im zweiten Jahr – die Anteile an T an eine gruppenfremde Privatstiftung verkauft.

Vorgeschichte

Strittig ist, ob durch die letztgenannte, gruppenfremde Abtretung auch die finanzielle Verbindung von E zur Gruppe beendet worden ist und ob dadurch die gesamte Gruppe beendet wurde.

Das Finanzamt vertritt die Ansicht, dass die erforderliche finanzielle Verbindung iSd § 9 Abs 4 KStG zwischen GM und der E ab dem ersten Jahr bis zum Einbringungsstichtag (im zweiten Jahr) nicht bestanden habe. Durch den Abtretungsvertrag über die Beteiligung an T werde damit die gesamte Gruppe beendet.

BFG 20.12.2019, RV/4100333/20138

Das BFG folgte im folgenden Verfahren der Ansicht des Finanzamts nicht. Durch die Einbringung der Anteile an E in GM hat sich die Gruppenzugehörigkeit von E nicht geändert – die Voraussetzungen der Gruppenzugehörigkeit von E sind iSd § 9 Abs 5 KStG gleich geblieben. Es handelte sich bei der Einbringung nur um eine gruppeninterne Vermögensverschiebung.

Sinn der einschlägigen Bestimmungen zu Steuergruppen sei nämlich, die Gruppe nicht zu beenden, wenn nach dem Ausscheiden eines Gruppenmitglieds noch zumindest ein anderes Gruppenmitglied verbleibt, das mit dem Gruppenträger die Gruppe fortführt. Die finanzielle Verbindung von E zur Gruppe sei daher im vorliegenden Fall auch nach dem Verkauf der Beteiligung an T gegeben, sodass die Steuergruppe aufrecht bleiben könne.

Conclusio & Ausblick

Weitere Details (etwa zum Bilanzstichtag der Gesellschaften) oder detaillierte Ausführungen zur Argumentation der Finanzverwaltung sind dem Erkenntnis leider nicht zu entnehmen; daher ist unklar, ob die Einbringung auf den (gemeinsamen) Bilanzstichtag der Gesellschaften oder unterjährig erfolgte.

Kritischer Punkt dürfte aber sein, dass T aufgrund ihres Verkaufs innerhalb der noch nicht erfüllten dreijährigen Mindestbestandsdauer rückwirkend aus der Steuergruppe ausscheidet. T hat allerdings im ersten Steuergruppenjahr (bzw bei unterjähriger Umgründung auch bis zum Umgründungsstichtag im 2. Jahr) hinsichtlich E dem Gruppenträger die finanzielle Verbindung vermittelt. Strittig ist daher, ob die durch die Einbringung hergestellte direkte finanzielle Verbindung der Enkelin zum Gruppenträger (im 2. Jahr) ausreicht, die Steuergruppe nach Verkauf der Tochter-Beteiligung während der dreijährigen Mindestbestandsdauer dennoch aufrecht zu erhalten.

Da gegen die Entscheidung des BFG Amtsrevision beim VwGH eingebracht wurde, bleibt die weitere Rechtsentwicklung abzuwarten.