Tax Personnel News: Maßgebliche Regelungen und Werte 2019 im Sozialversicherungs-, Arbeits- und Lohnsteuerrecht

Sozialversicherungs-, Arbeits- und Lohnsteuerrecht

Die wesentlichen Änderungen der Regelungen und Werte im Sozialversicherungs-, Arbeits- und Lohnsteuerrecht werden nachfolgend dargestellt.

I. Sozialversicherungsrecht:

1. Versicherungs- und Beitragsrecht:

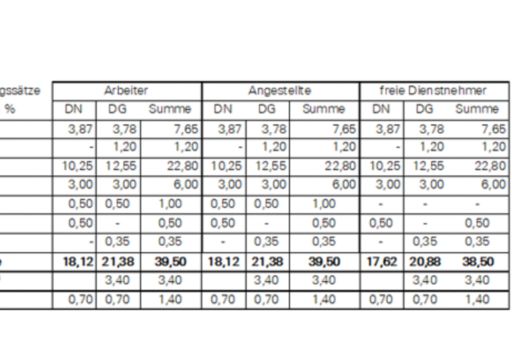

1.1 ASVG-Beitragssätze und -grundlagen:

Für einige besondere Beschäftigungsverhältnisse sind keine oder abweichende Beitragssätze anzuwenden (zB 18-Tage-Aushilfskräfte, geringfügig Beschäftigte, Landarbeiter, etc).

1 Für Lehrverhältnisse beträgt der Beitragssatz 3,35 %, wobei auf den Dienstgeber 1,68 %und auf den Lehrling 1,67 % entfallen (§ 51 Abs 1 Z 1 lit g iVm Abs 3 Z 1 lit d ASVG).

2 Keine Beitragspflicht besteht für Lehrlinge sowie für Personen, die das 60. Lebensjahr vollendet haben (§ 51 Abs 6 ASVG). Der UV-Beitrag fällt auch unter die Befreiungen des Neugründungsförderungsgesetzes (siehe dazu § 1 Z 7 NeuFöG).

3 Seit 2017 sind hinsichtlich jener Dienstnehmer, die die Regelpension trotz Erfüllung der Voraussetzungen nicht in Anspruch nehmen und weiterarbeiten, nur die halben Pensionsversicherungsbeiträge zu entrichten. Diese Begünstigung ist an die durch den Pensionsaufschub bewirkte Erhöhung der Regelpension (Bonifikation) geknüpft und kann daher bis zur Altersgrenze von 63 (Frauen) bzw 68 Jahren (Männer) in Anspruch genommen werden.

4 Von der AlV-Pflicht ausgenommen sind jene weiblichen/männlichen Dienstnehmer, die nach dem 1.3.1954/1.6.1953 geboren sind und bereits eine Alterspension erhalten oder einen Anspruch auf eine Alterspension - mit Ausnahme der Korridorpension - haben oder das 63. Lebensjahr vollendet haben (§ 1 Abs 2 lit e AlVG). Bis 1.3.1954 geborene Frauen bzw bis 1.6.1953 geborene Männersind jedenfalls ab Vollendung des 60. Lebensjahres ausgenommen (§ 79 Abs 124 AlVG).

Lehrlinge, deren Lehrverhältnis bis zum 31.12.2015 begonnen hat, sind nur im letzten Lehrjahr bzw wenn sie aufgrund des Kollektivvertrages Anspruch auf eine Lehrlingsentschädigung mindestens in der Höhe des niedrigsten Hilfsarbeiterlohnes haben, arbeitslosenversichert (§ 1 Abs 1 lit b AlVG idF vor dem StRefG 2015/16, BGBl I 118/2015).

Für Lehrlinge, deren Lehrverhältnisse später begonnen haben bzw beginnen, sind während der gesamten Dauer der Lehrzeit AlV-Beiträge iHv grundsätzlich 2,4 % (Lehrling: 1,2 %, Arbeitgeber: 1,2 %) zu bezahlen (§ 2 Abs 1 AMPFG). Wenn das Monatsentgelt 1.681,00 € nicht übersteigt, beträgt der vom Lehrling zu tragende Anteil 0 %. Bei einem Monatsentgelt über € 1.681,00 bis € 1.834,00 € beträgt der vom Lehrling zu tragende Beitragssatz lediglich 1 % (§ 2a Abs 1 AMPFG). Bei einer Lehrlingsentschädigung über 1.834,00 € beträgt der Arbeitslosenversicherungsanteil des Lehrlings 1,2 %. Der Anteil des Arbeitgebers beträgt hingegen während der gesamten Lehrzeit 1,2 %.

5 Diese Beiträge sind nur von der allgemeinen Beitragsgrundlage (also nicht von den Sonderzahlungen) zu bemessen (§ 3 Abs 1 lit a WohnbaufördbeitrG). Lehrlinge sind von der Beitragspflicht ausgenommen (§ 2 Abs 3 lit a WohnbaufördbeitrG). Der Wohnbauförderungsbeitrag fällt auch unter die Befreiungen des Neugründungsförderungsgesetzes (siehe dazu § 1 Z 7 Neu-FöG). Die Festlegung der Tarifhöhe ist seit 2018 den jeweiligen Landesgesetzgebungen (ohne Vorgabe einer Unter- oder Obergrenze) vorbehalten. Die Möglichkeit einer abweichenden Tariffestsetzung wurde bisher aber nicht in Anspruch genommen.

6 Geschäftsführer und Vorstandsmitglieder von Kapitalgesellschaften bzw in Unternehmen mit anderer Rechtsform leitende Angestellte, denen dauernd maßgeblicher Einfluss auf die Führung des Unternehmens zusteht, gehören nicht der AK an (§ 10 Abs 2 Z 2 AKG). Die AK-Umlage ist nicht von Lehrlingen zu entrichten und nur von der allgemeinen Beitragsgrundlage (nicht von den Sonderzahlungen) zu bemessen (§ 17 Abs 2 Z 1, § 61 Abs 2 AKG).

7 Keine Beitragspflicht besteht für Lehrlinge sowie für Personen, die das 63. Lebensjahr vollendet haben (§ 12 Abs 2 IESG). Mangels Anspruch auf Insolvenz-Entgelt sind auch für Gesellschafter, denen ein beherrschender Einfluss auf die Gesellschaft zusteht, und nach der OGH-Judikatur (zB 8 Ob S 6/14m) für Vorstände einer Aktiengesellschaft, auch wenn diese der Arbeitslosenversicherung und der Lohnsteuerpflicht unterliegen, keine Beiträge zu entrichten.

8 Der Nachtschwerarbeits-Beitrag ist für Dienstnehmer zu entrichten, die innerhalb eines Kalendermonats an mindestens sechs Arbeitstagen Nachtschwerarbeit erbringen (unter gewissen Voraussetzungen auch dann, wenn innerhalb eines Kalendermonats an weniger als sechs Arbeitstagen Nachschwerarbeit erbracht wurde – Art 11 (6) NSchG).

9 Die Beitragspflicht gilt für Beschäftigungsverhältnisse, die unter das Bauarbeiter-Schlechtwetterentschädigungsgesetz (BSchEG) fallen, und dient der Finanzierung der Schlechtwetterentschädigung. Kein Beitrag ist für die Dauer einer Beschäftigung von Arbeitern auf Auslandsbaustellen, für Angestellte bzw Lehrlinge in Angestelltenberufen und für geringfügig Beschäftigte zu entrichten. Die Befreiung für gewerbliche Lehrlinge ist mit 01.01.2017 weggefallen (BGBl I 72/2016).

Die AlV-Dienstnehmerbeiträge bei geringem Einkommen sind wie folgt gestaffelt:

| monatliche Beitragsgrundlage |

Versicherungsanteil |

| bis 1.681,00 € |

0 % |

| über 1.681,00 € bis 1.834,00 € | 1 % |

| über 1.834,00 € bis 1.987,00 € |

2 % |

| über 1.987,00 € |

3 % |

| ASVG-Geringfügigkeitsgrenze |

446,81 € |

| Freigrenze für die Dienstgeberabgabe (darüber 16,4 % der geringfügigen Entgelte zzgl UV [1,2 %]) nach dem DAG monatlich | 670,22 € |

| Allgemeine, tägliche Höchstbeitragsgrundlage (HBGl) | 174,00 € |

| allgemeine HBGl monatlich | 5.220,00 € |

| HBGl für Sonderzahlungen jährlich zusätzlich | 10.440,00 € |

| monatliche HBGl für freie DN ohne Sonderzahlungen | 6.090,00 € |

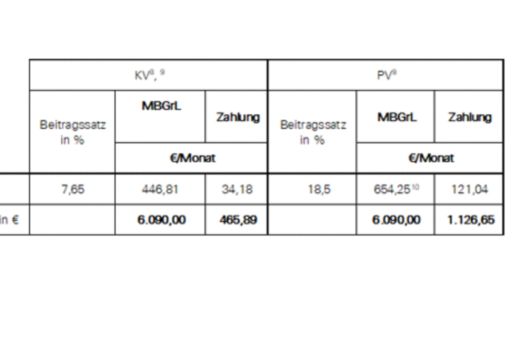

1.2 Beitragssätze, Beitragsgrundlagen bzw Versicherungsgrenzen für Selbständige (GSVG):

Die Beitragssätze und Mindestbeitragsgrundlagen für „alte“ (gewerblich) Selbständige betragen:

8 Die Regelungen über niedrigere Mindestbeitragsgrundlagen für Jungunternehmer sind 2016 entfallen. Jungunternehmer (Gewerbetreibende, die sich erstmalig selbständig machen, im Gründungsjahr und den darauf folgenden zwei Kalenderjahren) sind nur mehr insoweit begünstigt, als die Nachbemessung der Beiträge in der KV unterbleibt.

9 Mit der KV werden auch zusätzlich die Beiträge in die BV-Kasse (1,53 % der KV-Beitragsgrundlage) eingehoben.

10 Eine Absenkung der Mindestbeitragsgrundlage in der Pensionsversicherung auf das Niveau der ASVG-Geringfügigkeitsgrenze erfolgt schrittweise seit 2018.

Für die neuen Selbständigen gilt seit 2016 eine einheitliche Versicherungsgrenze im Ausmaß des 12-fachen der ASVG-Geringfügigkeitsgrenze (2019 daher 5.361,72 €).

Für alte und neue Selbständige gelten die gleichen Beitragssätze. Der pauschalierte Monatsbeitrag für die Unfallversicherung beträgt 9,79 €.

1.3 SV-Verzugszinsen:

Die Verzugszinsen für 2019 betragen unverändert 3,38 % pa.

1.4 Aktuelle Änderungen der Rechtslage:

- Der Unfallversicherungsbeitrag wurde ab 1.1.2019 von 1,3% auf 1,2% gesenkt.

- Das am 1.7.2017 begonnene Programm Beschäftigungsbonus, durch das Arbeitgeber für zusätzliche Arbeitsplätze die Lohnnebenkosten (inkl. ASVG-Dienstgeberbeiträge) der ersten drei Jahre zu 50 % (maximal auf Basis der jeweiligen ASVG-Höchstbemessungrgundlage) refundiert bekommen, wurde vorzeitig zum 31.01.2018 beendet. Nach dem Fragen-Antworten-Katalog (FAQ) der für die Abwicklung des Beschäftigungsbonus zuständigen Austria Wirtschaftsservice GmbH (aws) sind auch Ersatzarbeitskräfte, also neu aufgenommene Personen, die hinsichtlich der Förderung die ursprünglich zur Förderung angemeldete Per-sonen ersetzen, förderungsfähig, sofern die ersetzte Person mindestens 4 Monate beschäftigt war (TPN 02/2018).

Unternehmen, die einen Förderungsvertrag für den Beschäftigungsbonus abgeschlossen haben, müssen jährlich binnen drei Monaten ab dem jeweiligen Abrechnungsstichtag (= Tag der Vollendung des jeweiligen Arbeitsjahres ab Aufnahme des ersten förderungsfähigen Dienstnehmers) eine Abrechnung mit der aws vornehmen. Die Abrechnung ist online über den elektronischen Fördermanager bei der aws einzubringen, wobei die Korrektheit der „ergänzenden Angaben“ zu den Beschäftigtenständen durch einen Wirtschaftsprüfer oder Steuerberater zu bestätigen ist (TPN 10/2018).

Grundsätzlich wird der Beschäftigungsbonus nur dann ausgezahlt, wenn der Beschäftigtenstand am Abrechnungsstichtag den Referenzwert übersteigt. Zu einer Auszahlung kann es jedoch auch bei Unterschreitung des Referenzwertes kommen, da im Zeitpunkt der Abrechnung auch Personen zum Beschäftigtenstand hinzugezählt werden, deren Arbeitsverhältnis zum Abrechnungsstichtag zwar bereits beendet ist, dieses jedoch während der Abrechnungsperiode länger als vier Monate aufrecht war (siehe dazu TPN 14/2018). - Die von Dienstgebern seit 2019 neu vorzunehmende „monatliche Beitragsgrundlagenmeldung“ (mBGM) soll eine rasche Verfügbarkeit und stetige Aktualisierung (Wartung der individuellen Versicherungsdaten) in der Sozialversicherung bewirken und damit eine möglichst zeitnahe endgültige Ermittlung der Pension bei Pensionsantritt sowie der „Abfertigung neu“ bei Beendigung des Dienstverhältnisses ermöglichen. Gleichzeitig erfolgt hinsichtlich der Meldung der Sozialversicherungsbeiträge eine Ablösung des Beitragsgruppensystems durch das sogenannte „Tarifsystem“ sowie eine Anpassung der Sanktionen in Bezug auf Meldeverstöße (siehe dazu TPN 18/2018).

- Im Hinblick darauf, dass der VwGH entschieden hat, dass bei einer Überlassung zur Wahrnehmung der Geschäftsführung zwangsläufig von einem eigenen sozialversicherungsrechtlichen Dienstverhältnis mit dem Beschäftigerunternehmen auszugehen ist, und dies auch zu einer beträchtlichen Abgabenmehrbelastung im Zuge von ASVG-Mehrfachversicherung führen kann, wurde kürzlich eine Gesetzesreparatur vorgenommen. Demnach ist bei Überlassungen von Arbeitskräften innerhalb eines Konzerns (innerhalb eines Zusammenschlusses rechtlich selbständiger Unternehmen unter einheitlicher Leistung) insbesondere zur Übernahme der Organfunktion das Beschäftigerunternehmen nicht als Dienstgeber anzusehen. Sinngemäß gilt diese Regelung auch für Körperschaften öffentlichen Rechts (TPN 17/2018). Diese Regelung, die der bisherigen Verwaltungspraxis entspricht, ist formell mit 10. Jänner 2019 in Kraft getreten.

2. Leistungsrecht:

2.1 Veränderliche Werte:

Für Personen, die am 15.11.2019 in einem krankenversicherungspflichtigen Dienstverhältnis stehen, ist ein e-Card-Serviceentgelt iHv 11, 95 € für das Jahr 2020 fällig.

Der für die Anhebung der leistungsrechtlichen Werte maßgebliche Anpassungsfaktor beträgt 1,02. Die Pensionserhöhung für das Kalenderjahr 2019 erfolgt aufgrund des Pensionsanpassungsgesetzes (PAG) 2019 und ist nach der Höhe des Gesamtpensionseinkommens gestaffelt (siehe BGBl I 99/2018).

Die höchste Pensionsbemessungsgrundlage nach dem „Altrecht“ beträgt für Stichtage im Jahr 2019 auf Basis der RL 2004 (Durchrechnungszeitraum 31 Jahre) 4.346,78 €. Die Pension darf 91,25 % der Pensionsleistung nach der RL 2003 (Durchrechnungszeitraum 15 Jahre, höchste Bemessungsgrundlage 4.782,49 €) nicht unterschreiten.

2.2 Aktuelle Änderungen der Rechtslage:

Durch das Budgetbegleitgesetz 2018 – 2019 wurde der Rahmenzeitraum für die Geltendmachung des Altersteilzeitgeldes, das längstens für fünf Jahre gebührt, schrittweise von sieben Jahren vor Erreichung des Regelpensionsalters auf sechs Jahre im Jahr 2019 und fünf Jahre ab 2020 verkürzt (TPN 07/2018).

II. Arbeitsrecht und angrenzendes Recht:

1. Veränderliche Werte:

- Der Pensionsabfindungsgrenzbetrag (§ 1 Abs 2 Z 1 PKG) für Pensionskassenleistungen beträgt für 2019 12.600,00 €. Für Pensionsabfindungen, die diesen Betrag nicht überschreiten (Freigrenze), steht der Hälftesteuersatz zu.

- Die monatliche Ausgleichstaxe nach dem BehEinstG beträgt pro einzustellenden Behinderten:

- für Arbeitgeber mit 25 bis 99 Arbeitnehmern: 262,00 €.

- für Arbeitgeber, die zwischen 100 und 399 Arbeitnehmer beschäftigen: 368,00 €.

- für Arbeitgeber, die 400 oder mehr Arbeitnehmer beschäftigen: 391,00 €.

Für die Beschäftigung von in Ausbildung stehenden begünstigten Behinderten, erhält der Arbeitgeber vom Bundessozialamt aus Mitteln des Ausgleichstaxfonds eine Prämie iHv monatlich 252,00 €.

- Eine Beendigung eines (unbefristeten oder länger als für 6 Monate befristeten) arbeitslosenversicherungspflichtigen echten oder freien Dienstvertrages, die durch den Arbeitgeber oder im beiderseitigen Einvernehmen (vor Erreichen des 60. (Frauen) bzw 65. Lebensjahres (Männer)) erfolgt, löst eine Auflösungsabgabe von 131,00 € aus.

- Eine abgeschlossene Konkurrenzklausel ist ua nur dann wirksam, wenn das für den letzten Monat gebührende Entgelt im Jahr 2019 3.480,00 € (exklusive aliquoter Sonderzahlungen) übersteigt. Für Vertragsabschlüsse vor dem 29.12.2015 gelten andere Werte bzw für Vertragsabschlüsse vor dem 17./18.3.2006 entfällt diese Voraussetzung.

2. Aktuelle Änderungen der Rechtslage bzw neue Rechtsprechung:

- Wie im Rahmen des TPN 11/2018 berichtet, traten am 1. September 2018 die neuen Arbeitszeitregelungen in Kraft. Neben der Möglichkeit, die tägliche Arbeitszeit bei erhöhtem Arbeitsbedarf auf 12 Stunden auszudehnen, wodurch z.B. auch die „Sonderüberstundengenehmigung“ entfällt, enthält das geänderte Arbeitszeitgesetz auch noch weitere Erleichterungen bzw. Möglichkeiten zur flexiblen Arbeitszeitgestaltung:

- Ausnahme vom Arbeitszeit- und Arbeitsruhegesetz für leitende Angestellte oder sonstige Arbeitnehmer sowie nahe Angehörige, unter der Voraussetzung einer maßgeblich selbstständigen Entscheidungsbefugnis bzw. wenn sie aufgrund der besonderen Merkmale der Tätigkeit in der Einteilung ihrer Arbeitszeit völlig frei sind.

- Verlängerung der zulässigen Tages- und Wochenhöchstarbeitszeiten von 10 auf 12 Stunden bzw. von 50 auf 60 Stunden (wöchentlich aber nicht mehr als 20 Überstunden). Die durchschnittliche Wochenarbeitszeit innerhalb von 17 Wochen darf jedoch auch bei erhöhtem Arbeitsbedarf 48 Stunden nicht überschreiten.

- Ablehnungsrecht des Arbeitnehmers hinsichtlich der 11. und 12. Tagesarbeitszeitstunde (bzw 51. Stunde pro Woche), welches bei Ausübung nicht zum Nachteil des Arbeitnehmers führen darf.

- Wahlrecht des Arbeitnehmers zwischen Geldausgleich und Zeitausgleich für die 11. und 12. Stunde (Überstunde).

- Selbstbestimmte Ausdehnung der zuschlagsfreien täglichen Normalarbeitszeit von mehr als 10 Stunden bis zur 12. Stunde im Rahmen von Gleitarbeitszeitvereinbarungen durch den Arbeitnehmer, wenn der Ausgleich in ganzen Tagen und ein Verbrauch iZm der wöchentlichen Ruhezeit möglich ist).

- Die Vereinbarung von mehrmaligen Übertragungen von Zeitguthaben in die nächsten Durchrechnungszeiträume durch Kollektivverträge.

- Eine Arbeitsleistung bei vorübergehend auftretendem besonderem Arbeitsbedarf darf an maximal vier Wochenenden oder vier Feiertagen pro Arbeitnehmer stattfinden. Hierfür ist eine Betriebsvereinbarung bzw. eine Einzelvereinbarung notwendig.

- Verkürzung von Ruhezeiten von Personen, die im Gast-, Schank- und Beherbergungsgewerbe, die in Küche und Service in geteilten Diensten arbeiten, auf acht Stunden, auch ohne Kollektivvertrag.

Davon unbeachtet bleiben bestehende Gleitzeitvereinbarungen sowie Regelungen in Kollektivverträgen und Betriebsvereinbarungen, die für den Arbeitnehmer günstigere Bestimmungen vorsehen, aufrecht.

- Mit BGBl I 54/2018 wurden zur Umsetzung der sogenannten „Portabilitätsrichtlinie“ Änderungen im Betriebspensionsrecht hinsichtlich direkter Pensionszusagen kundgemacht. Festgelegt wurde insbesondere, dass Firmenpensionsanwartschaften aus direkten Leistungszusagen spätestens 3 Jahre nach Erteilung der Zusage unverfallbar werden. Diese Neuregelung gilt für alle ab dem 21.05.2018 erworbenen Anwartschaftszeiten und bewirkt, dass Firmenpensionszusagen nicht mehr mit gleicher Wirkung wie bisher als Instrument der Mitarbeiterbindung an das Unternehmen genützt werden können (siehe TPN 12/2018).

III. Lohnsteuer und Lohnnebenkosten:

1. Veränderliche Werte:

- Die „amtlichen Quadratmeterwerte“ für den Dienstwohnungssachbezug betragen im Jahr 2019 unverändert:

| Bundesland | Richtwert |

|---|---|

| Burgenland | 5,09 € |

| Kärnten | 6,53 € |

| Niederösterreich | 5,72 € |

| Oberösterreich | 6,05 € |

| Salzburg | 7,71 € |

| Steiermark | 7,70 € |

| Tirol | 6,81 € |

| Vorarlberg | 8,57 € |

| Wien | 5,58 € |

- Der Schadstoffaustoß-Grenzwert für den niedrigeren Sachbezugswert hinsichtlich der Privatnutzung von Firmen-KFZ liegt ab 01.01.2019 bei 121 g/km (für PKW-Anschaffungen im Jahr 2018 liegt er bei 124 g/km, im Jahr 2017 bei 127 g/km und für frühere Anschaffungen bei 130 g/km). Wird ein Firmen-KFZ, das diesen Grenzwert überschreitet, privat genutzt, dann ist ein Sachbezugswert idH von 2%, max EUR 960 (bzw bei untergeordneter Nutzung 1%) der Anschaffungskosten anzusetzen. Wird der Grenzwert nicht überschritten beträgt der Sachbezugswert 1,5%, max EUR 720.

Für Elektro-KFZ, die zur privaten Nutzung vom Dienstgeber überlassen werden, ist kein Sachbezug anzusetzen, doch sind diesbezügliche Angaben im Lohnzettel (L16) vorzunehmen. Gleiches gilt für Fahrzeuge, die dem „Werkverkehr“ zugeordnet werden (Spezialfahrzeuge, zB Einsatz-, Pannenfahrzeuge). - Für das Kalenderjahr 2019 wurde der Referenzzinssatz für die Ermittlung der Zinsersparnis bei Arbeitgeberdarlehen bzw Arbeitgebervorschüssen, soweit diese jeweils 7.300,00 € übersteigen, unverändert mit 0,50 % festgelegt.

- Für das Jahr 2019 beträgt der DZ (vorbehaltlich unterjähriger Änderungen):

| Bundesland | DZ |

|---|---|

| Burgenland | 0,42 % |

| Kärnten | 0,39 % |

| Niederösterreich | 0,38 % |

| Oberösterreich | 0,34 % |

| Salzburg | 0,40 % |

| Steiermark | 0,37 % |

| Tirol | 0,41 % |

| Vorarlberg | 0,37 % |

| Wien | 0,38 % |

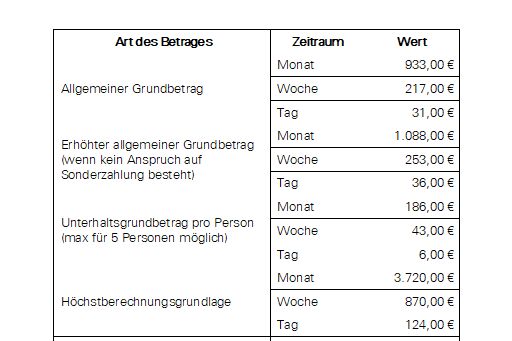

- Die Lohnpfändungswerte für 2019 betragen:

2. Aktuelle Änderungen der Rechtslage bzw neue Rechtsprechung:

- Für das Jahr 2019 ausgestellte Freibetragsbescheide, in welchen Kinderbetreuungskosten berücksichtigt sind, treten außer Kraft. Diese sind ohne Berücksichtigung von Kinderbetreuungskosten zu erlassen. Wichtig ist daher, dass die Dienstnehmer den neu erlassenen Bescheid dem Dienstgeber vorlegen.

- Mit dem Wartungserlass der LStR 2018 vom 13.12.2018 erfolgte im Bereich der Gutscheinregelung zu arbeitgeberseitigen Essenszuschüssen im Sinne der Digitalisierung eine Klarstellung dahingehend, dass die Voraussetzungen für die Steuerbefreiung (§ 3 Abs 1 Z 17 EStG) auch über eine App sichergestellt wer-den können (Rz 95b).

- Das BMF hat eine Verordnung zur Einkommensteuer erlassen, nach der der geldwerte Vorteil aus der Privatnutzung eines durch eine Kapitalgesellschaft einem wesentlich beteiligten Gesellschafter zur Verfügung gestellten PKW nach der Sachbezugswerteverordnung zu bemessen ist. Alternativ dazu können bei Nachweis des Anteils der privaten Nutzung die darauf entfallenden Kosten des Unternehmens angesetzt werden. Diese Regelungen können uE auch für Zwecke der Lohnnebenkosten herangezogen werden (TPN 05/2018).

- Der Bundesminister für Finanzen hat in Reaktion auf ein Erkenntnis des VfGH die Verordnung zum Werbungskostenpauschale angepasst. Ab der Veranlagung 2018 ist demnach auch bei Vertretern das Pauschale um nicht steuerbare Kostenersätze (zB Aufwendungen für Dienstreisen, Tagesgelder) zu kürzen (siehe TPN 08/2018).

- Im TPN 09/2018 wurde von der VwGH-Rechtsprechung berichtet, wonach eine steuerfreie Verköstigung am Arbeitsplatz nur dann vorliegt, wenn sie im Betrieb des Arbeitgebers erfolgt. Für eine Verköstigung außerhalb des Betriebs (z.B. in Gaststätten) steht nur die Gutscheinregelung zur Verfügung.

- Der VwGH hat entschieden, dass sonstige Bezüge nur unter der doppelten Bedingung vorliegen, dass sie sich erstens im Rechtstitel und zweitens durch die Auszahlung deutlich von den laufenden Bezügen unterscheiden. Soweit eine Jahresprämie laufend zur Auszahlung gebracht wird, stellt sie daher laufende Bezüge dar, die zum Aufbau eines Jahressechstels führen. Im Ergebnis wird damit nach unserer Auffassung die steueroptimale Prämienauszahlung nach dem so genannten „Siebentelmodell“ anerkannt (TPN 13/2018).

- Die Inanspruchnahme der Sonderregelungen der Sachbezugswerteverordnung für arbeitsplatznahe Dienstwohnungen (kein Sachbezug bei einer Größe bis 30 m2 bzw um 35 % verminderter Sachbezug bei einer Größe von über 30 m2 aber nicht mehr als 40 m2, wenn die Dienstwohnung vom selben Arbeitgeber durchgehend höchstens zwölf Monate zur Verfügung gestellt wird) setzte ursprünglich voraus, dass die rasche Verfügbarkeit des Arbeitnehmers am Arbeitsplatz nach der Natur des Dienstverhältnisses im besonderen Interesse des Arbeitgebers liegt.

Aufgrund einer Änderung dieser Verordnung (BGBl II 237/2018) ist die letztgenannte Voraussetzung rückwirkend für die Veranlagung 2018 entfallen. Erforderlich für die Anwendung der Sonderregelungen ist nun-mehr bloß, dass die arbeitsplatznahe Unterkunft (Wohnung, Appartement, Zimmer) nicht den Mittelpunkt der Lebensinteressen des Arbeitnehmers bildet (TPN 15/2018). - Im TPN 16/2018 wurde über das Jahressteuergesetz 2018 BGBl I, Nr. 62/2018 berichtet, wonach ab der Veranlagung 2019 bzw. für Lohnzeiträume, die nach dem 31.12.2018 entstanden sind, der Familienbonus Plus eingeführt wurde. Der Familienbonus Plus führt zu einer Einkommensteuerentlastung von bis zu EUR 1.500 pro im Inland lebendem Kind und Jahr (eine betragliche indexierte Entlastung ist auch für Kinder im EU-/EWR-Ausland und der Schweiz vorgesehen). Im Gegenzug entfallen die steuerliche Absetzbarkeit von Kinderbetreuungskosten und der Kinderfreibetrag. Auch die betragliche Indexierung von Alleinverdiener-/Alleinerzieher-, Unterhaltsabsetzbetrag, Kindermehrbetrag sowie der Familienbeihilfe für Kinder im EU-/EWR-Ausland und der Schweiz wurde mittels Verordnung umgesetzt.